Законы о найме наделов под сельское хозяйство у государства

Для аренды у государства земли сельхозназначения на оптимальных условиях необходимо знание всех нормативных актов, регулирующих этот процесс.

- «Земельный кодекс РФ» №136-ФЗ был утвержден 25.10.2001 г. Поправки и дополнения к этому закону вступили в силу с января 2017 г. Согласно этому правовому акту:

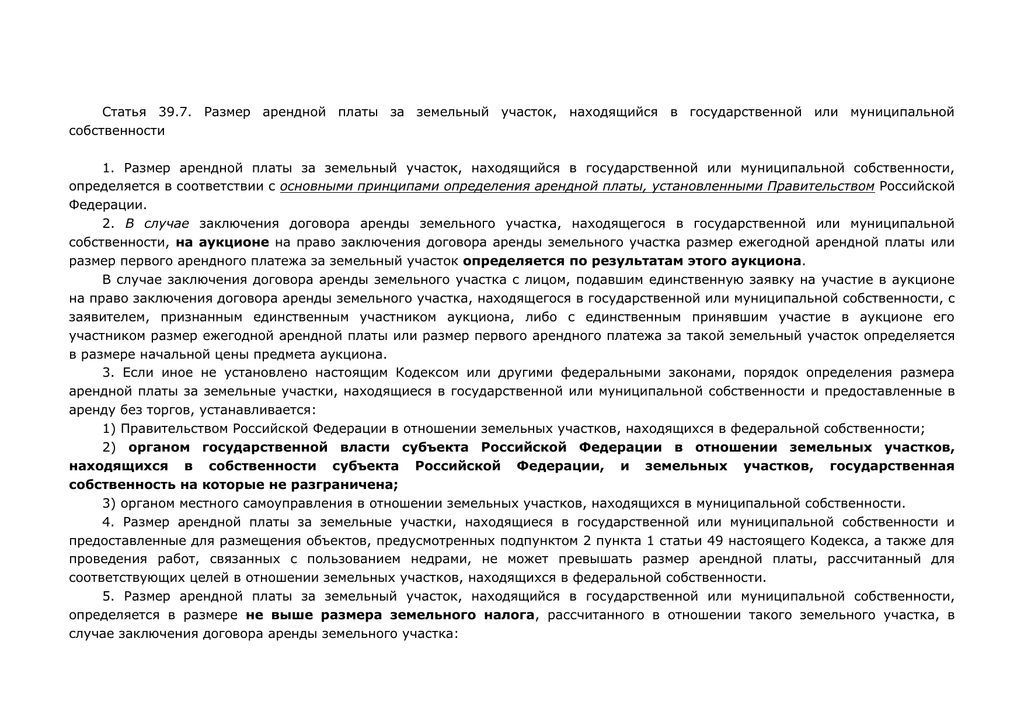

- Величина платы за землю определяется договором об аренде (ст. 22).

- Арендная плата за земли для социально значимой деятельности не должна превышать земельного налога (ст.39.7).

- Ценность земли определяется по кадастровой стоимости (КС), которую рассчитывают государственные органы; арендовать можно только кадастровые земельные участки, занесенные в государственный реестр недвижимости (ст. 65).

- В особую категорию выделяются земли сельскохозяйственного назначения: пашни, защитные насаждения, места для подсобных помещений для нужд с/х производства (ст.77).

- Дается строгое целевое назначение земель: земледелие, скотоводство, рыбоводство; опытническая работа.

- Местные и региональные государственные органы имеют специальный фонд распределения земель с/х назначения для аренды их населению. (ст. 80).

Закон «Об обороте земель сельскохозяйственного назначения» №101-ФЗ от 24.07.2002 г. был дополнен и изменен в 2015 году. Документ регулирует процесс заключения арендных договоров.

- Срок аренды определен от 3 до 49 лет, не исключено приобретение участка в собственность.

- Успешное хозяйствование на земле дает право на льготные условия аренды.

- Региональными органами власти определяются категории лиц с правом льготной аренды земель.

ОБРАТИТЕ ВНИМАНИЕ. С 2016 г

процедура аукционных торгов для перезаключения и продления арендного договора на новый срок стала необязательной.

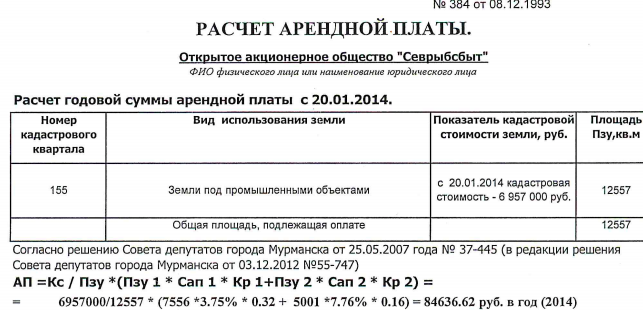

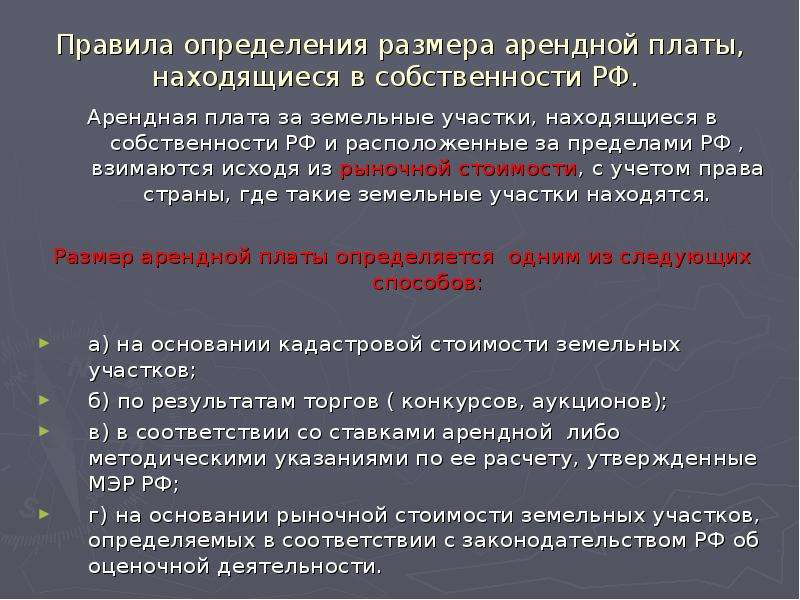

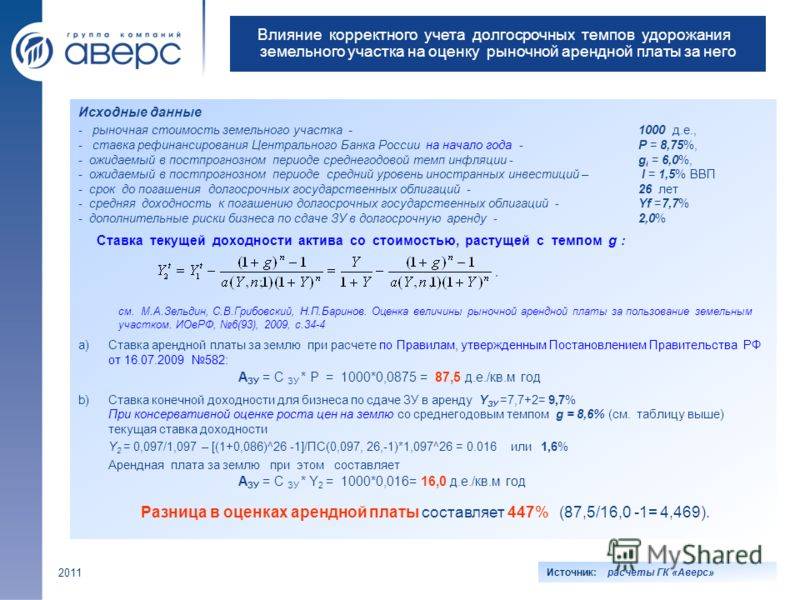

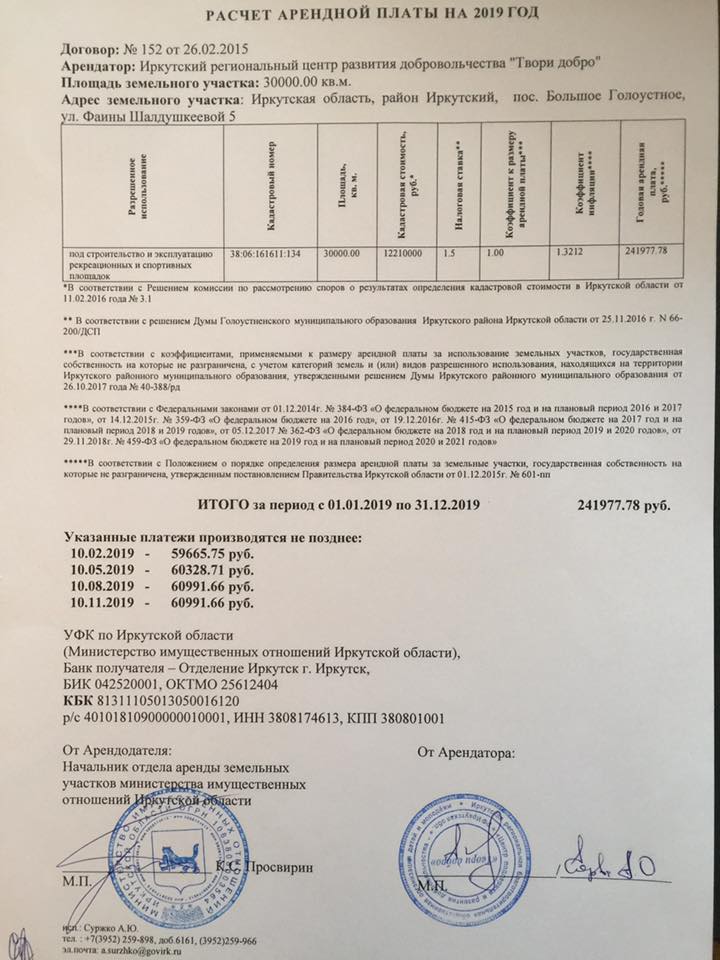

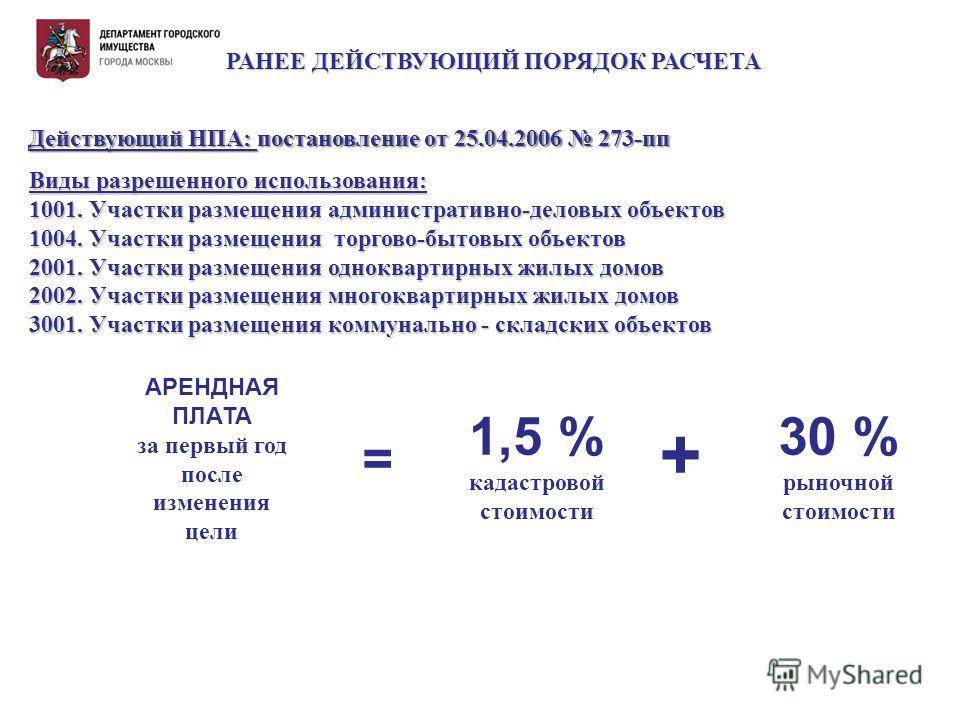

Постановление Правительства № 582 от 16.07.2009 г. определяет порядок расчета за аренду государственной земли.

При этом учитываются:

- кадастровая стоимость – основной параметр цены;

- категория и целевое назначение земельного участка;

- итоги торгов на аукционе;

- величина государственного налога;

- распределение платы по временным периодам в зависимости от срока аренды;

- рыночная цена участка.

Правом устанавливать плату за землю наделены местные органы власти, с которыми и заключается арендный договор.

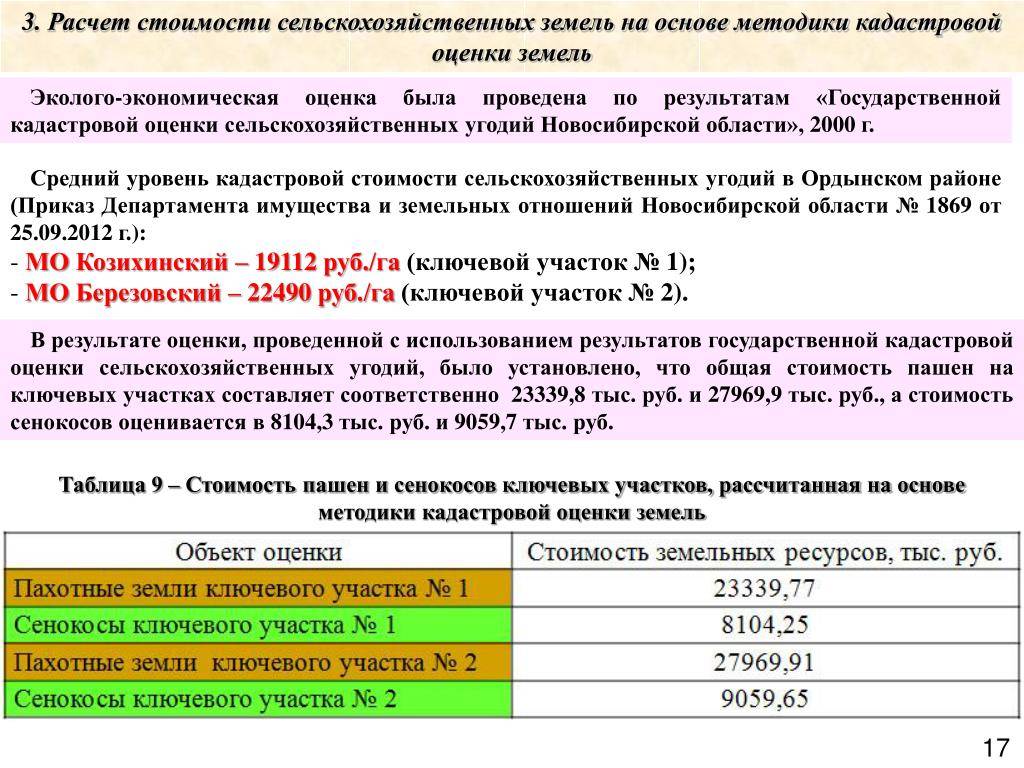

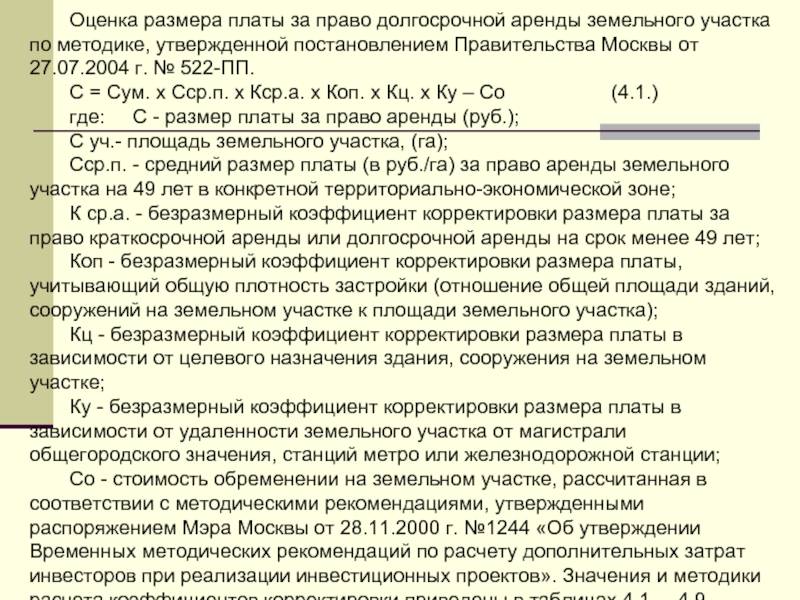

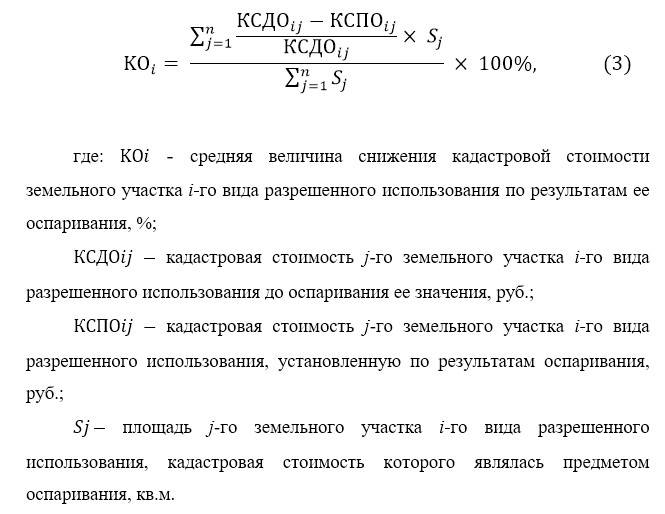

Порядок вычисления кадастровой стоимости определяют два распоряжения Министерства экономики России:

- Приказ №445 МЭР от 20.09.2010 г. «Методические рекомендации по государственной кадастровой оценке земель сельскохозяйственного назначения»;

- Приказ №508 МЭР от 22.10 2010 г. «Федеральный стандарт оценки» (ФСО №4).

Процедура оценки проходит три этапа:

- создается перечень анализируемых участков Росреестром;

- вычисляются удельные показатели для них на региональном уровне;

- конкретная оценка каждого участка завершается на уровне муниципальных органов власти.

Федеральный закон №237-ФЗ «О государственной кадастровой оценке» от 3.07.2016 г. вступил в силу 1 января 2017 года.

По этому закону:

- производить кадастровую оценку земель будут не посторонние фирмы, а государственные бюджетные учреждения по единой методике (ст. 6; ст. 14);

- не допускается заменять кадастровую стоимость земли рыночной (ст. 19);

- изменение КС допускается только в сторону понижения (ст.19.7);

- переоценка земли происходит 1 раз в 3-5 лет.

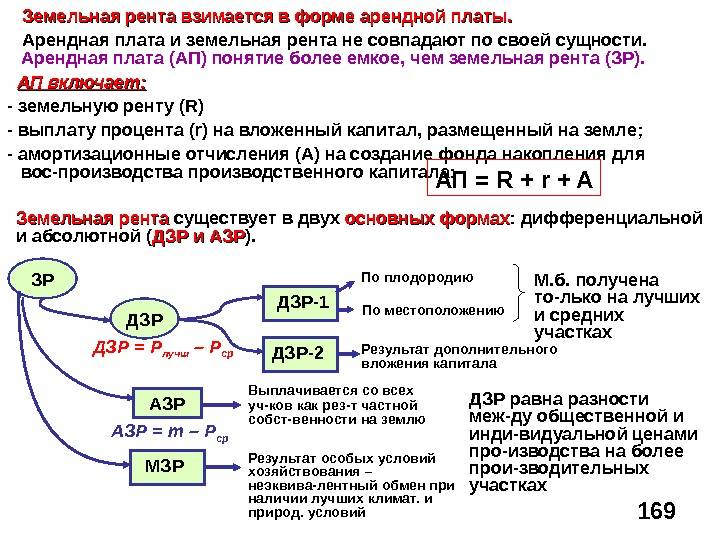

Налоговый кодекс РФ освобождает лиц, арендующих землю, от уплаты налога на добавленную стоимость (ст.388, гл.31 НК РФ).

Величина земельного налога зависит от кадастровой стоимости участка, если он находится на правах собственности или бессрочного пользования (ст.390 п.2).

Узнайте подробнее о расчете арендной платы за ЗУ и облагается ли наем надела НДС и земельным налогом!

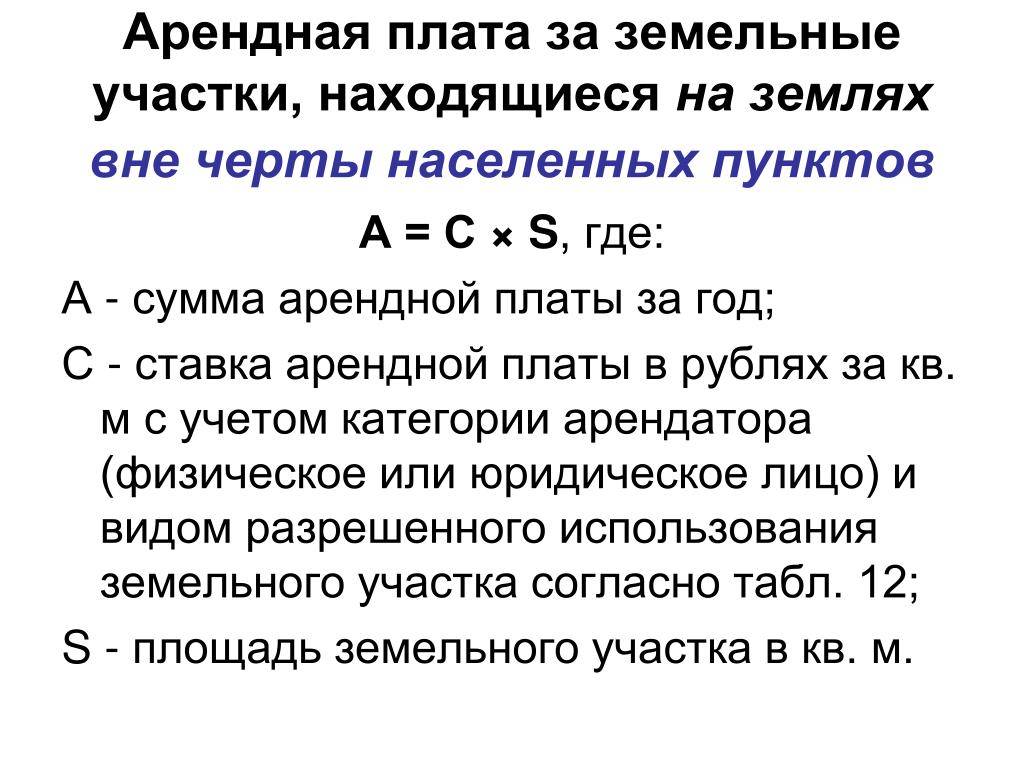

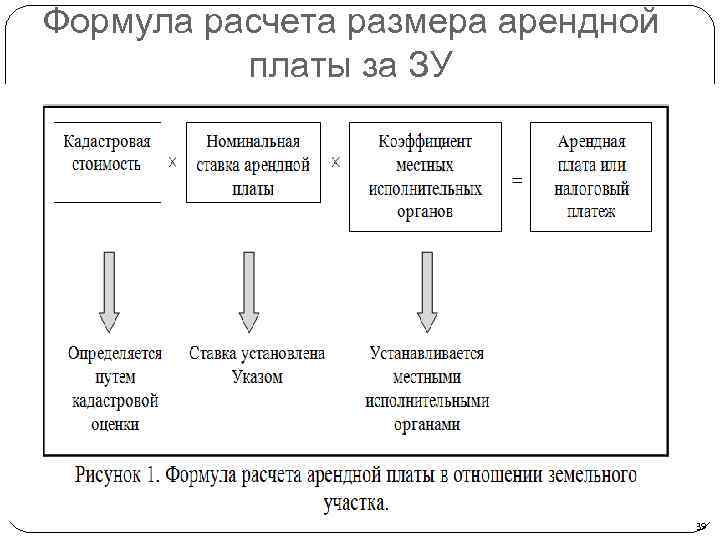

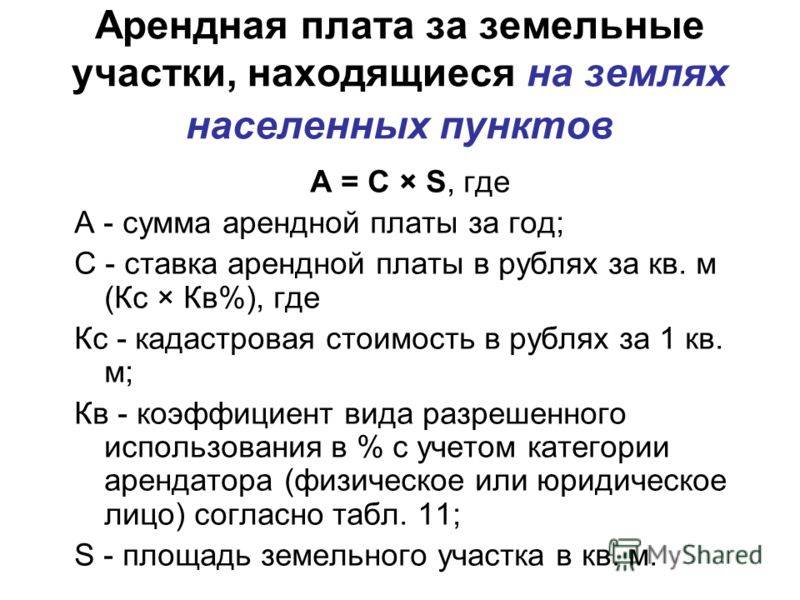

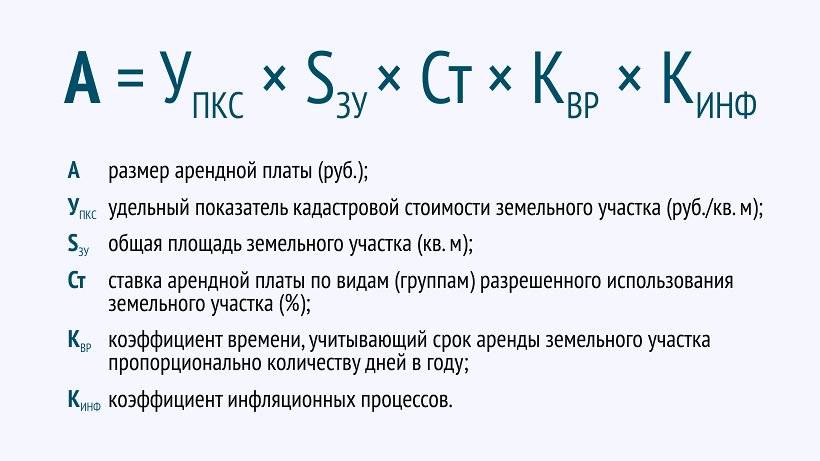

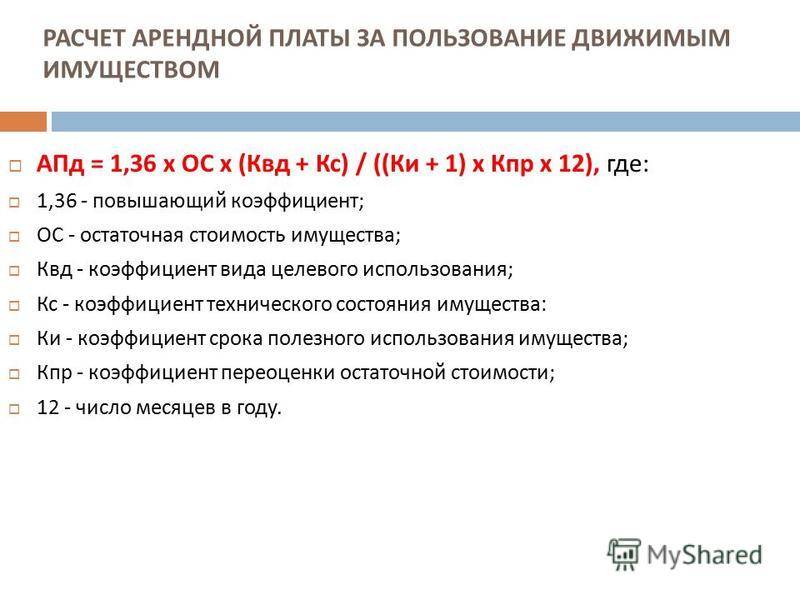

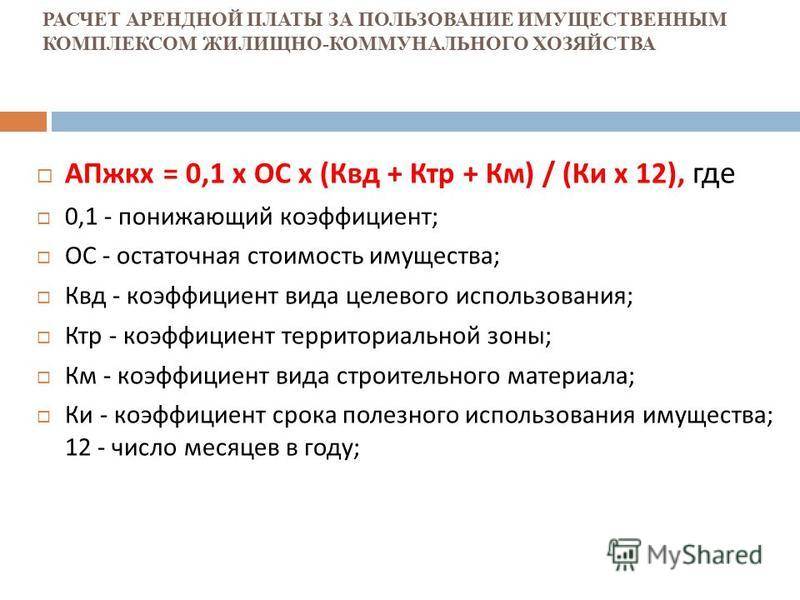

Формулы для расчета

Заметим, что стоимость аренды сильно различается от того, у кого её берем – у частника или у государства.

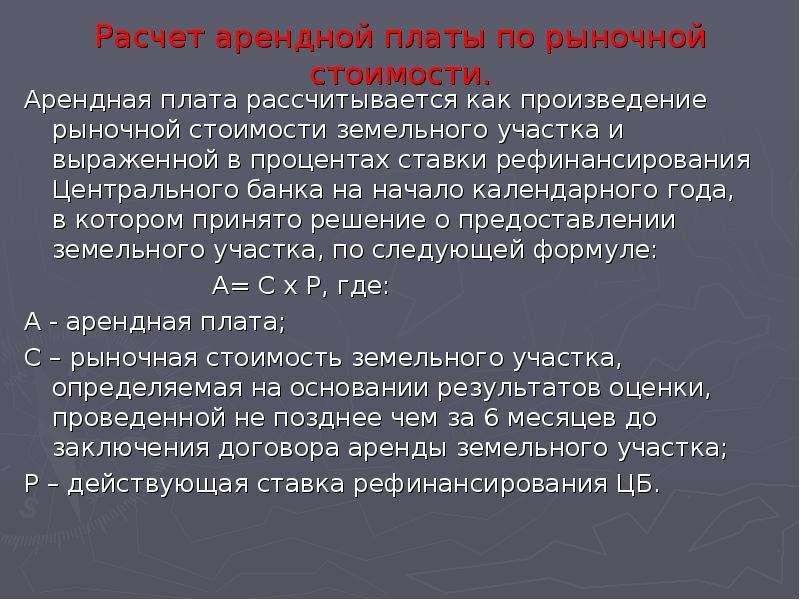

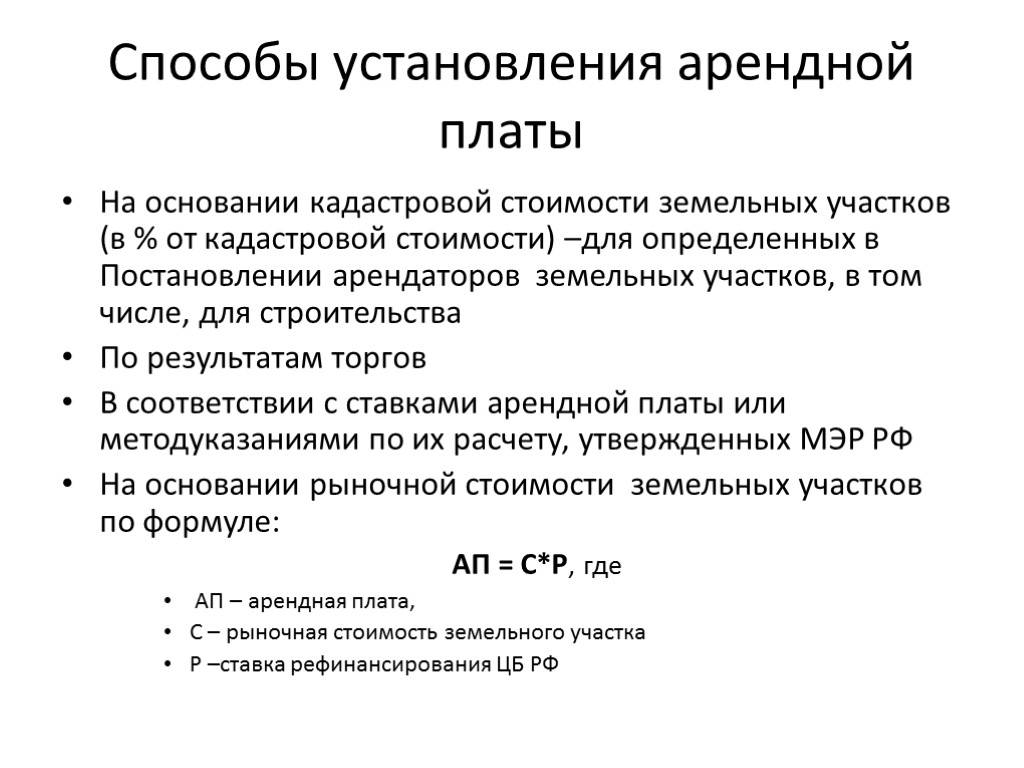

Расчет аренды государственных земель:

А = К * %, где

- А – арендная плата, которая, по сути, является налогом;

- К – кадастровая стоимость земли;

- % – коэффициент, зависящий от типа нанимателя и цели аренды.

Последний коэффициент принимает несколько значений:

- 0,01% – для любых лиц, владеющих правом на освобождение от налога или налоговыми льготами;

- 0,6% – для участков под подсобное хозяйство, садоводство, огородничество, фермерское хозяйство, под сельскохозяйственные нужды;

- 1,5% – для территорий под строительство промышленных зон, жилищных и прочих построек;

- 2% – если аренда ведется для добычи полезных ископаемых

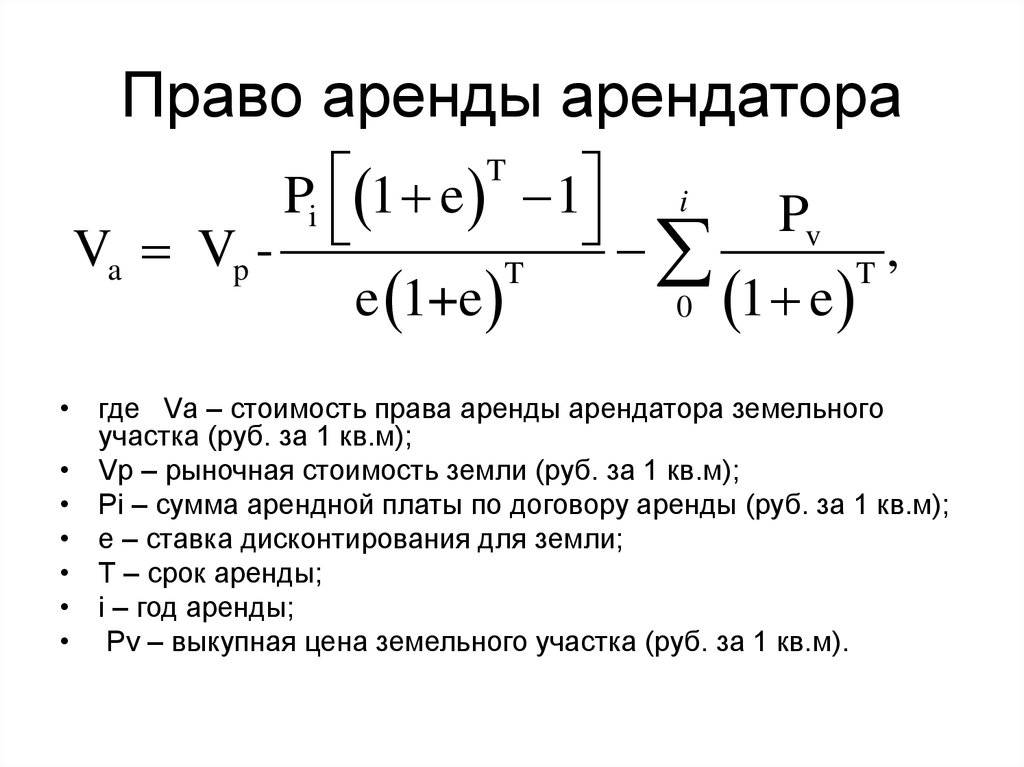

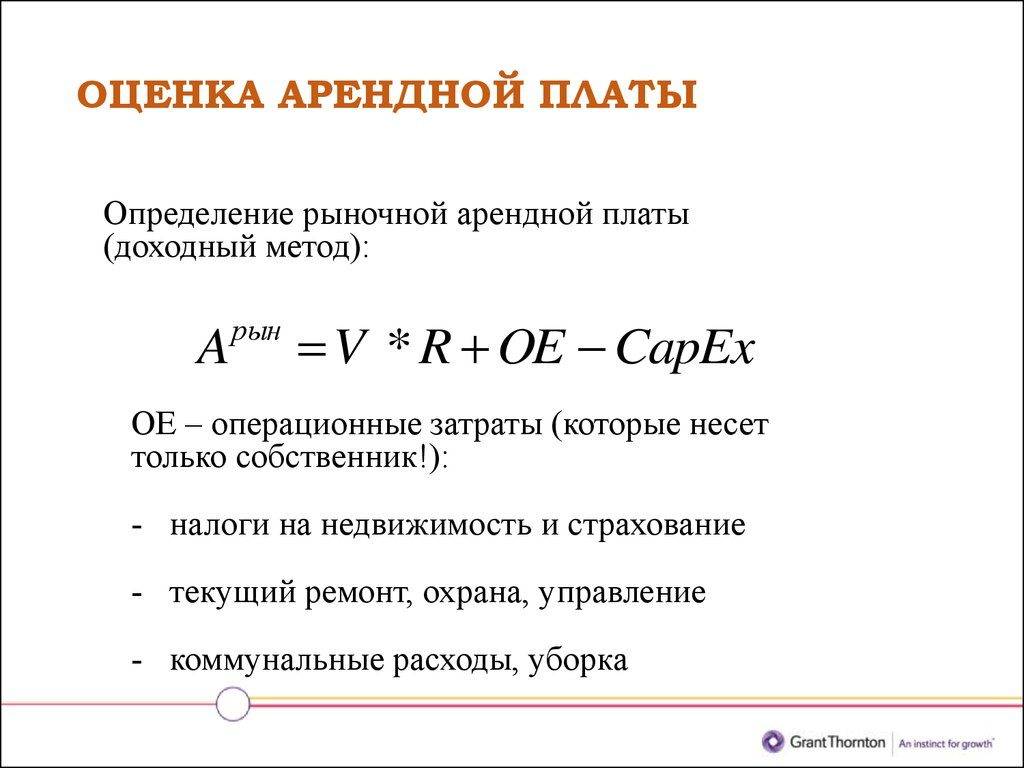

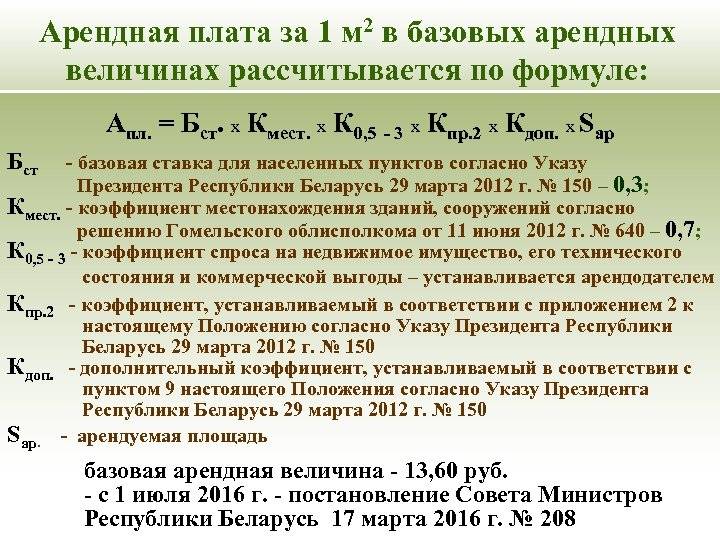

Расчета аренды частных земель:

А = Ц * %, где

- А – арендная плата в год;

- Ц – рыночная цена земли;

- % – размер ставки рефинансирования Центробанка.

Во второй формуле учитывается именно рыночная стоимость, при этом мы уже знаем, что она может превосходить кадастровую. При этом факторы, увеличивающие стоимость, не всегда логичны и объективны. Рыночная стоимость земли должна определяться независимой компанией за полгода до вступления клиента в свои права.

Размер ставки рефинансирования учитывается в начале того года, когда был заключен договор на аренду. То есть если договор на аренду земли с мая по сентябрь 2019 года заключался в декабре 2018 года, то размер ставки составит 7,75%% – ставка ЦБ в 2018 году.

При аренде земли у частника, клиент не может получить никаких льгот. Например, такой же коэффициент при аренде государственных земель может составлять 0,01%. Конечно, для получения такой ставки понадобится множество бумаг. Но при этом самая максимальная ставка для аренды государственных земель составляет всего 2% – на добычу полезных ископаемых. Получается, что у государства брать землю в аренду выгоднее в любом случае.

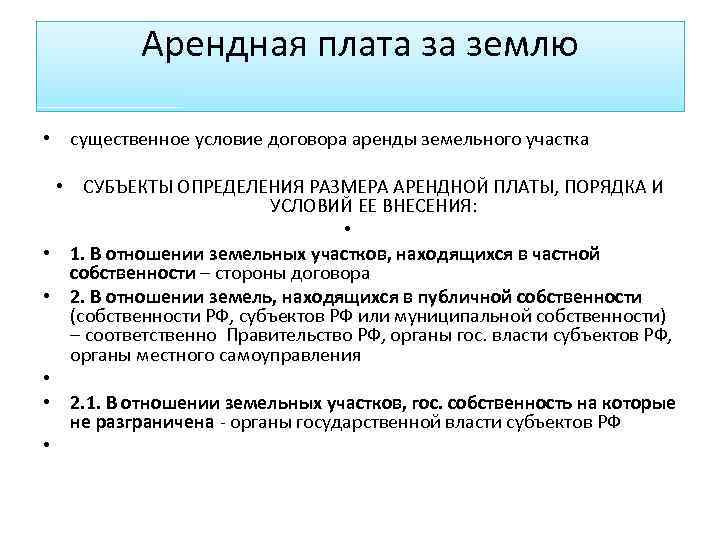

Правовое регулирование аренды земель, стоящих на учете

Ежегодная плата является одним из основных условий договоров аренды. Земельный кодекс (ЗК РФ) в настоящее время регулирует все отношения арендаторов и арендодателей. Это основной российский нормативный акт, который регулирует вопросы права в отношении земли.

Земельный кодекс России был принят в 2001 году, поправки в него вносятся до сих пор. Он рассматривает землю как объект недвижимого имущества. А также — как объект права собственности и других прав (например, аренды).

Это значит, что, в отличие от предыдущих лет земля может иметь не только статус государственной, но и частной собственности. Согласно ст. 22 ЗК РФ земельные участки (ЗУ), за исключением указанных в ст. 27, могут сдаваться в аренду.

Основные положения статьи, которые касаются аренды земли:

- размер платы за аренду определяется договором;

- арендатор имеет право передать землю в субаренду;

- земли, изъятые из обращения, не могут быть переданы в аренду.

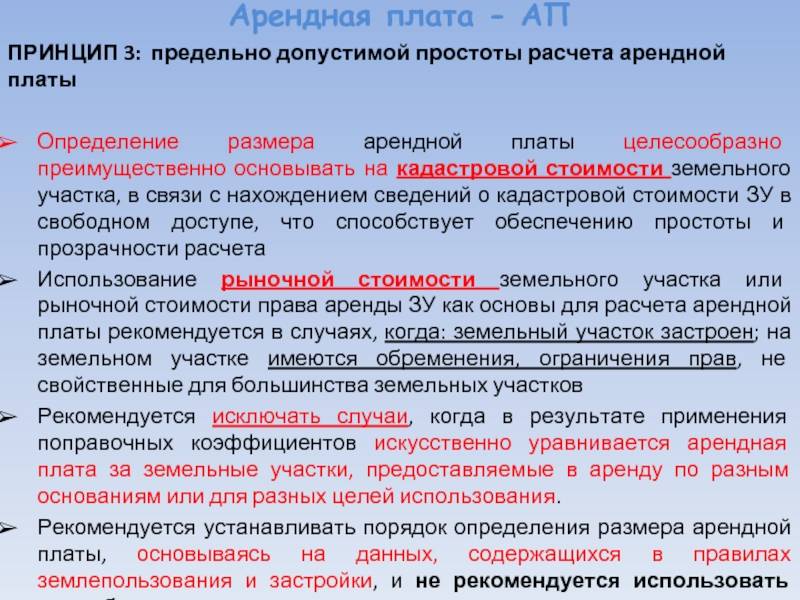

Коэффициенты перечислены в Постановлении Правительства России №582 «О принципах определения арендной платы». Постановление было принято в 2009 году, изменения вносились вплоть до 2017 года. В этом нормативном акте изложены принципы определения арендной платы.

Земельный кодекс подтверждает право Правительства РФ на принятие решений такого масштаба (статья 39.7).

Напомним, что земельное законодательство состоит из ЗК РФ, федеральных и региональных законов, а также постановлений, принимаемых Правительством РФ при изменениях экономической ситуации в стране.

Данные для расчёта

Чтобы самостоятельно произвести подсчёт арендных платежей, необходимо знать коэффициент и кадастровую ставку.

Корректирующий коэффициент зависит от того, кто является собственником, и с какой целью потенциальный арендатор планирует использовать землю. Получая надел во временное пользование, землепользователь может заниматься розничной торговлей или передать участок в поднаём. Какой бы не был использован способ, необходимо предварительно произвести подсчёт прибыли для арендатора.

Поскольку невозможно сравнить, какую прибыль извлечёт арендатор, если будет использовать надел для торговли или посадки с\х культур, применяется корректирующий коэффициент. Он нивелирует эту разницу, поэтому аренда выгодна, как для с\х производителя, так и для промышленного делопроизводства.

Как рассчитать самостоятельно

Плата за аренду будет зависеть от следующих показателей: вид разрешённого использования, категории, экономической целесообразности, предполагаемой доходности. Арендные платежи не должны превышать налог по земельному кодексу. Если гражданину положены льготы, его либо освободят от арендной платы, либо снизят ставку. Решение принимается местной администрацией. Для этого должны руководствоваться федеральными статьями, а не сами устанавливать стоимость аренды.

Если местная администрация нарушит этот закон, это скажется на правах арендатора. Отстоять свои интересы можно в суде. Но чтобы не допускать развитие ситуации до последней точки, необходимо проконсультироваться с компетентным специалистом.

Корректирующий коэффициент

В законодательстве в отдельную главу вынесены правила для определения размера оплаты аренды. В соответствии с 3 пунктом ЗК РФ, важным составляющим является корректирующий коэффициент. Он может составлять 0,01-2% от оценки по кадастру. Данные будут представлены в таблице для лучшего усвоения информации.

| Коэффициент | Основания |

| 0,1 |

|

| 0,6 |

|

| 1,5 |

|

Коэффициент в 2% устанавливается в том случае, если арендатор будет проводить работы, связанных с использованием недр. Таким образом, стоимость арендной платы не должна превышать полученные данные при расчёте.

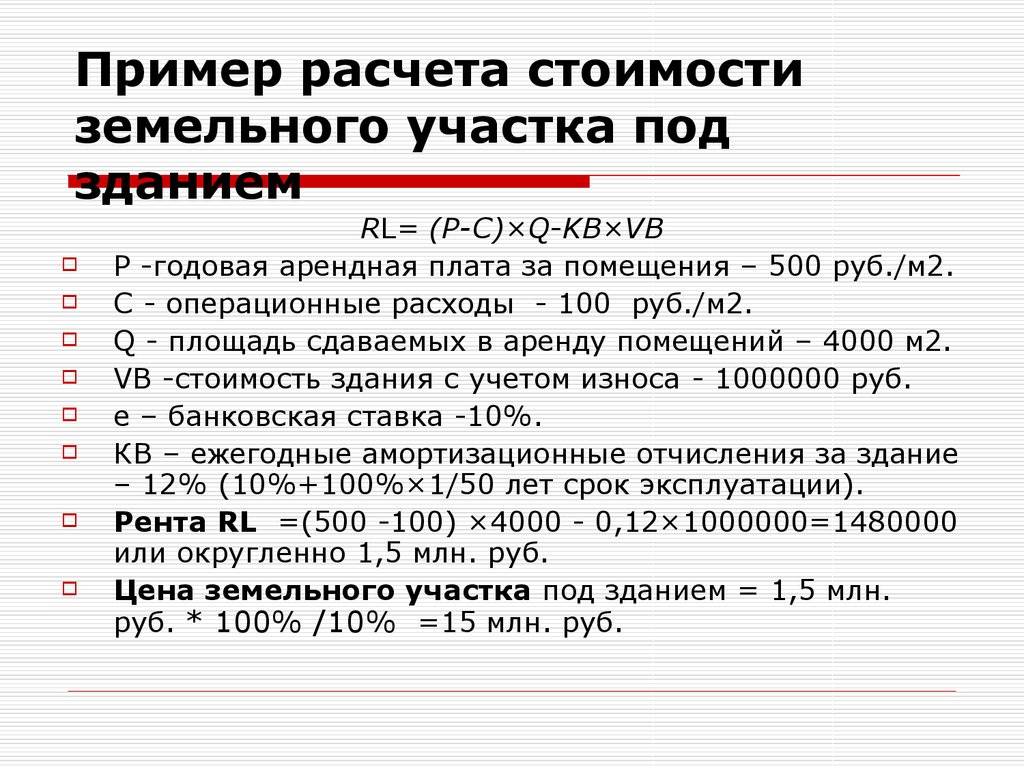

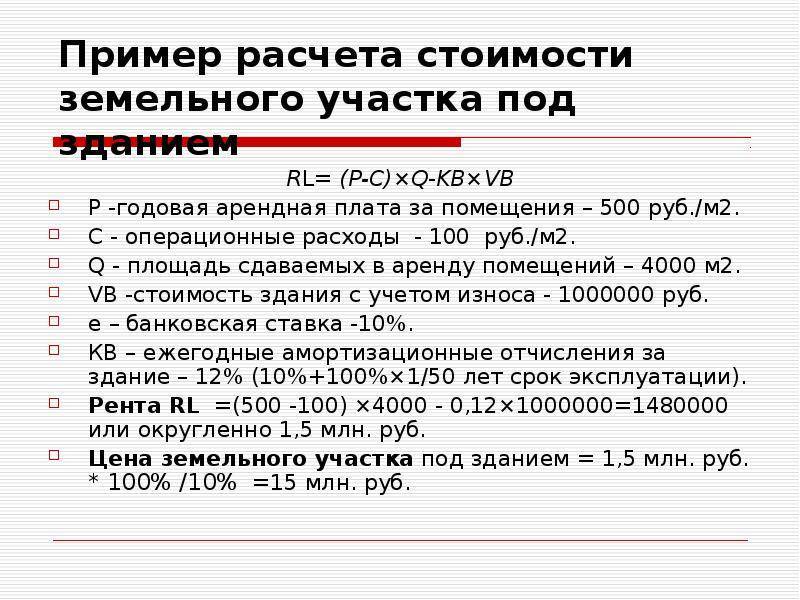

Годовой подсчёт

Здесь также предусмотрена формула для удобного подсчёта. Вот как ею следует воспользоваться:

Ар (арендная плата за 12 месяцев) = КС (кадастровая стоимость) х КК (корректирующий коэффициент).

Допустим, арендатор хочет арендовать участок для фермерского хозяйства. Также он будет выращивать овощи, косить сено, разводить скот и заниматься другими делами. Полная КС (в неё входит площадь участка, вид допустимого использования, месторасположение, удалённость от города), будет = 2 000 000 рублей. Коэффициент составит = 0,6%. Последние 2 значения необходимо умножить. В итоге размер оплаты составит 12 тысяч рублей.

На базе рыночной ставки

В этом случае будет использоваться другая формула:

А (арендная плата)=Ц (рыночная ставка)*% (ставка рефинансирования ЦБ).

Рыночная оценка может быть выше кадастрового показателя

Это связано с тем, что при анализировании во внимание берутся субъективные факторы. При подсчёте используется действующая ставка Центрального Банка при подписании договорного акта

Если субъект берёт участок в аренду у государства, он не сможет воспользоваться льготами. Надел и так ему будет предоставлен с учётом льготной программы.

Нормативная стоимость

Она должна ежегодно контролироваться местной администрацией. Орган может уточнять территориальные границы и изменять нормативную ставку на 25%. Оценка не должна превышать рыночную стоимость на 75% аналогичных наделов.

Нормативная стоимость используется при передаче участка в дар, собственность, залоговое обеспечение и изъятии земли для госнужд. Также она необходима в том случае, если отсутствуют сведения о кадастровой стоимости недвижимого объекта.

Как подсчитать самостоятельно?

Арендная плата, базируясь на кадастровой стоимости, определяется, исходя из следующих категорий:

- экономическая целесообразность;

- категория земель и ВРИ (вид разрешенного использования);

- недопущение ухудшения экономического состояния арендаторов;

- предполагаемая доходность земельного участка.

К тому же при сдаче земельных участков в аренду учитывается необходимость содействия государства социально-значимых видов деятельности.

Для этого устанавливается арендная плата, которая не превышает земельный налог.

Тем категориям граждан, которые освобождены от земельного налога, предполагается снизить или освободить от арендной платы.

Органы местного самоуправления принимают решение по определению арендной платы.

Они действуют только в рамках федеральных законов и не должны самочинно устанавливать корректирующие коэффициенты.

В противном случае они ограничивают интересы и права арендаторов.

Корректирующий коэффициент

В Постановлении Правительства отдельным пунктом выделены правила, согласно которым определяется порядок расчета арендной платы.

В отношении разных участков эти данные составляют:

- Если физическое или юридическое лицо освобождено от уплаты земельного налога согласно налоговому законодательству, то КК составляет 0,01%.

- Физическое лицо, имеющее право на уменьшение налоговой базы, платит арендную плату с КК 0,01%. При этом в результате уменьшения налоговая база приравнивается к нулю.

- Корректирующий коэффициент равен 0,01% при расчете для физического лица, которому по закону положено уменьшение налоговой базы. Эта ставка устанавливается тогда, когда налоговая база больше размера налогового вычета.

- КК равняется 0,01%, когда речь идет об аренде земель, выведенных из оборота, но согласно закону передан в аренду.

- КК равен 0,01 процента, если участок загрязнен радиоактивными отходами и другими вредными веществами.

- Такой же коэффициент предусмотрен для земельных участков, если они переданы для размещения Посольства и Консульства иностранных государств.

- КК равен 0,6 процента в случае, если участок предоставлен гражданину для строительства ИЖС, садоводства, огородничества, ведения личного подсобного и дачного хозяйства, выпаса с/х животных и сенокоса.

- Коэффициент равен 0,6% в случае предоставления участка в аренду фермерскому хозяйству.

- Такой же КК предусмотрен для тех, кто берет землю с целью осуществления любой сельскохозяйственной деятельности.

- КК равен 1,5%, если арендатором является:

- лицо, которое имеет право на предоставление бесплатного земельного участка;

- лицо, заключивший с органами местного самоуправления договор на развитие территории;

- у кого есть право на внеочередное получение земельных участков;

- юридическое лицо, с которым заключен договор о строительстве жилья.

- Корректирующий коэффициент равен 2 процентам при проведении арендатором работ, связанных с использованием недр.

Годовой подсчет

Формула расчета очень проста. Она базируется на кадастровой стоимости.

Годовая плата считается по формуле: Ар = КС х КК, где:

- Ар — арендная плата за год;

- КС — кадастровая стоимость земельного участка;

- КК — корректирующий коэффициент.

Например, фермеру нужно рассчитать предстоящую арендную плату за земельный участок. На этом участке он предполагает разводить свиней и организовать сенокос и выращивание овощей.

Полная кадастровая стоимость участка, куда вошли площадь, ВРИ и категория, рельеф, расположение, удаленность от города, равна 2 миллионам рублей. КК — 0,6%. Перемножаем эти два значения: 2 000 000 х 0,6% = 12 000

Получаем 12 тысяч рублей.

Для частных лиц и организаций

Формула расчета для физических и юридических лиц ничем не отличается друг от друга.

Как правило в расчет принимается деятельность компании и его предполагаемая прибыль, а не форма.

Расчет формулы производится по правилам, указанных в земельном законодательстве.

Они зависят от того, какой деятельностью будет заниматься частное лицо или организация, то есть — от корректирующего коэффициента.

Плюсы и минусы способа

Основным плюсом этого способа расчета является его простота. Достаточно знать свой коэффициент и несложно будет узнать годовую арендную плату.

Сложность чаще всего заключается в том, что кадастровая стоимость оценивается раз в 3-5 лет и может существенно измениться.

Правовое регулирование аренды земель, стоящих на учете

Земельный кодекс России был принят в 2022 году, поправки в него вносятся до сих пор. Он рассматривает землю как объект недвижимого имущества. А также — как объект права собственности и других прав (например, аренды).

Это значит, что, в отличие от предыдущих лет земля может иметь не только статус государственной, но и частной собственности. Согласно ст. 22 ЗК РФ земельные участки (ЗУ), за исключением указанных в ст. 27, могут сдаваться в аренду.

- размер платы за аренду определяется договором;

- арендатор имеет право передать землю в субаренду;

- земли, изъятые из обращения, не могут быть переданы в аренду.

Для расчета используется принцип соответствия каждого земельного участка определенному коэффициенту.

Коэффициенты перечислены в Постановлении Правительства России №582 «О принципах определения арендной платы». Постановление было принято в 2022 году, изменения вносились вплоть до 2022 года. В этом нормативном акте изложены принципы определения арендной платы.

Напомним, что земельное законодательство состоит из ЗК РФ, федеральных и региональных законов, а также постановлений, принимаемых Правительством РФ при изменениях экономической ситуации в стране.

Отличие от кадастровой и рыночной стоимости

Выкупная стоимость имеет статичный характер и не подвергается влиянию тех или иных тенденций, на которые ориентирован рынок недвижимости. Например, если цены наделов поздней осенью и ранней зимой могут снижаться, то с приближением весеннего периода продавцы наделов не идут на уступки, постепенно поднимая планку установленных цен.

Кадастровая стоимость изменяется приблизительно один раз в 5 лет после проведения инвентаризации земель. Также собственник может по усмотрению изменить стоимость ЗУ, если это необходимо.Этот прецедент не означает, что выкупная стоимость попадает в непосредственную зависимость от процедуры переоценки земельного массива. Обозначенная сумма может так же отличаться в сторону уменьшения или увеличения, так как при её расчётах учитывается:

- Решение административной комиссии о базовых величинах, применяющихся при расчёте.

- Выбор формул и норм расчёта кадастровой стоимости, на основании которых выводится искомая сумма.

Оценка проводится со стороны субъекта, которому принадлежит земельный участок. В роли такового могут выступать как федеральные, так и региональные власти. А так же – органы местного самоуправления районных и поселковых административных отделов.

Льготы по аренде земли

Регламент аренды земельных наделов определяется на уровне региональных администраций. Это означает, что местными администрациями утверждается, какие именно категории пользователей могут получить льготы по арендной плате за землю.

К этим категориям граждан отнесены:

- лица, имеющие инвалидность I и II групп;

- ветераны боевых действий, в том числе ВОВ;

- семьи, имеющие статус «многодетная семья»;

- ликвидаторы аварии на Чернобыльской АЭС и иных техногенных катастроф.

Льготы по аренде земли устанавливаются на уровне субъектов и муниципалитетов

В процессе оформления сделки означенным категориям граждан необходимо предоставить соответственные документы, доказывающие правомерность получения льготы. Предположим, ветеранское удостоверение, медицинскую справку и пр. По отношению к лицам пенсионного возраста правила установления льгот по аренде земельных наделов устанавливаются местными властями. Отметим, что в большей части субъектов РФ арендные обязательства с людьми пенсионного возраста оформляются по общему регламенту, без предоставления льготы.

Итак, в список ключевых параметров, оказывающих влияние на цену аренды земель, входит начальная государственная цена, поправочное и зональное соотношение, площадь надела.

Особые ситуации

Заметим, что в нормативно-законодательной документации указан ряд особых ситуаций, когда арендатор вовсе освобождается от налогообложения. От оплаты налога за землепользование освобождены:

- территории заповедников, нац. парков, ботанических садовых участков;

- организации, использующие земли в научно-исследовательских и экспериментальных целях;

- рядовые пользователи и юрлица, занятые народными промыслами;

- организации, работающие в социальной сфере, в сфере культуры, образования и здравоохранения;

- пользователи нарушенных земель, требующих проведения рекультивационных работ и пр.

Нормативная, кадастровая и рыночная стоимость

Нормативная арендная плата определяется государственными и муниципальными ведомствами. Она не изменяется от рыночных колебаний. Цена устанавливается в зависимости от земельной категории (целевого назначения) и месторасположения участка. По категориям все участки условно подразделяются на те, что государство не передает в аренду и не реализует, и на участки, которые могут быть в частном владении.

Кадастровая оценка, выполненная государственными ведомствами, обязательна для всех земельных участков. Именно при ней учитывается много важных факторов, которые оказывают влияние на конечную цену аренды участка. Зачастую кадастровая цена становится рыночной стоимостью.

Во время кадастровой оценке измеряют и закрепляют сведения о границах, плане и площади территории. Именно такие показатели необходимо учитывать, когда рассчитывается реальные арендные платежи.

Рыночная цена аренды порой заметно различается по сравнению с кадастровой оценкой. Это связано с тем, что на окончательную сумму оказывают влияние основные рыночные факторы — предложение и спрос. А на них серьезно влияют психология отдельных граждан и масс, политическое и экономическое положение в государстве и на отдельной его территории.

Более всего подвержены колебаниям рынка земельные участки, которые находятся в черте города. На стоимость воздействуют объективные факторы (близкое расположение, главных улиц, магазинов), а также нерациональные и субъективные условия. Таковыми считаются «престижность» района, а именно близкое местоположение парков, памятников архитектуры, выделение района, где живут самые обеспеченные граждане.

Значительную объективность во время рыночной оценки выполняют общие ожидания граждан. Если есть надежды, что повышение экономики государства будет расти, то будет увеличиваться спрос на земельную застройку предприятиями. В результате повысится и стоимость аренды.

Как рассчитывается аренда

- местоположение участка;

- целевое назначение и вид разрешенного использования;

- городской план на использование территории;

- площадь и т.д.

Частное лицо или компания могут ориентироваться на субъективные критерии

К примеру, для формирования цены может приниматься во внимание «престижность» территории и коммуникации на ней

В общем понимании цена аренды может быть нормативной, кадастровой и рыночной. Для определения каждой из них действуют свои правила.

Нормативная стоимость

Нормативная цена земли вычисляется, исходя из категории, к которой принадлежит земельный участок, и ее местоположения. По категориям земля подразделяется на разновидности, которые не могут быть сданы в аренду или проданы, и те, что могут находиться в частной собственности.

Нас интересует вторая категория, к которой относятся:

- земли для ведения личного подсобного хозяйства;

- наделы сельскохозяйственного назначения;

- земли, предназначенные для промышленных целей;

- земли населенных пунктов (сюда же входят участки под индивидуальное жилищное строительство).

К примеру, говоря о первом показателе, земли сельскохозяйственного назначения, расположенные на юге РФ будут стоить дороже, чем аналогичные участки на севере страны. Для промышленных территорий огромное значение будут иметь ближайшие населенные пункты. Так, допустим, земли под Москвой стоят дороже, чем участки в Пермском крае.

Если говорить о ценности земли для субъекта федерации, то для каждого вида целевого назначения в приоритете оказываются свои критерии. К учету принимается множество различных параметров:

- инженерная и строительная ценность;

- социальная и экономическая роль;

- природные особенности территории;

- историческая ценность;

- архитектурная ценность и т.д.

Кадастровая стоимость

Государственная кадастровая оценка – это обязательная процедура для всех земельных участков. Именно при проведении оценочных работ учитывается множество критериев, оказывающих влияние на итоговую стоимость аренды земли.

При кадастровой оценке закрепляется информация о границах и площади надела, а также делаются соответствующие отметки на генеральном плане территории

Именно эти критерии принимаются во внимание при расчете арендной платы

Кроме того, оценки подлежат коммуникации на земельном участке. Разумеется, что надел с подведенной электроэнергией, водоснабжением, канализацией и газоснабжением будет стоить дороже, чем аналогичный участок, не оснащенный благами цивилизации.

На цену аренды влияет расстояние. Оценивается дистанция до дороги и природных объектов (леса, водоема и т.д.). Если они рядом – стоимость аренды повышается.

Важный показатель – рельеф местности. На неровных участках могут возникнуть проблемы в процессе эксплуатации, а, например, земли в низинах будут регулярно затапливаться смежными участками.

Рыночная стоимость

Так происходит, потому что на окончательную сумму влияют свободные рыночные факторы – спрос и предложение. На них, в свою очередь, оказывают влияние экономическая и политическая ситуация в стране и регионе, а также психология отдельных групп людей.

Гораздо объективнее рыночная оценка определяет цену аренды земли сельскохозяйственного и промышленного назначения. Однако и тут нельзя сказать однозначно. С увеличением активности предпринимателей в отношении застройки или развития сельхоз бизнеса повышается и цена за аренду земельных участков.

Эксперты прогнозируют, что в скором времени стоимость арендной платы будет напрямую зависеть от экономической ситуации в государстве. В 2021 году намечается тенденция к росту цен.

Какую плату установить за участок, ограниченный в обороте

Участки, отнесенные к ограниченным в обороте землям, нельзя предоставить в частную собственность (п. 2 ст. 27 ЗК). Но такой участок может находиться в аренде у собственника здания или сооружения, расположенного на этой земле. Если арендуемый земельный участок ограничен в обороте, плата за него не должна превышать земельный налог, который взимался бы за аналогичный участок, находящийся в собственности.

Если вы завысите размер платы, собственник здания или сооружения может обратиться в суд. Судьи заставят вас снизить арендную плату.

ПРИМЕР 2. Арендатор муниципального земельного участка передал свои права и обязанности другой компании. Та построила здание и зарегистрировала право собственности на него. Компания попыталась зарегистрировать такое же право и на участок, но получила отказ. Причина в том, что участок входит в зону реконструкции автодороги федерального значения и ограничен в обороте. Компания попросила местную администрацию снизить ставку арендной платы до размера земельного налога. Это предусмотрено основными принципами определения арендной платы за земельные участки, находящиеся в муниципальной собственности. Но администрация ответила отказом. Компания обратилась в суд.

Суды трех инстанций отказали в удовлетворении иска. Они посчитали, что основные принципы распространяются только на федеральные земли. Спорный участок относится к землям, право собственности на которые не разграничено. Значит, ставку надо определять согласно региональному закону.

Верховный суд не согласился с выводами нижестоящих судов. Арендная плата за участки, ограниченные в обороте, не должна превышать земельный налог на обычные земельные участки, которые используются в таких же целях и на которых есть здания и сооружения. Это правило действует, если размер платы не определен федеральным законом и не установлен по результатам торгов. Оно распространяется на все публичные земли, а не только на федеральные.

Если нормативный акт региона или муниципалитета предусматривает иные правила, то их применять нельзя. Верховный суд направил дело на пересмотр (определение от 24.06.2019 № 305-ЭС19-4399).

Установить арендную плату не выше земельного налога за данный участок придется еще в шести случаях.

1. Арендатор имеет право на предоставление в собственность бесплатно муниципального земельного участка без проведения торгов. Участок зарезервирован для муниципальных нужд.

2. Орган местного самоуправления заключил с арендатором земельного участка договор о развитии застроенной территории. Данный участок образован в границах застроенной территории, подлежащей развитию, и предоставлен этому лицу.

3. С арендатором участка заключили договор об освоении территории в целях строительства и эксплуатации наемного дома коммерческого или социального использования. При этом орган местного самоуправления предоставил участок для освоения данной территории.

4. Арендатор — гражданин, который имеет право на первоочередное или внеочередное приобретение земельного участка. Это право гражданину предоставлено федеральным или региональным законом.

5. Земельный участок — неделимый. Находящиеся на участке здания, сооружения, помещения в них принадлежат арендатору на праве оперативного управления.

6. Арендатор — юридическое лицо, с которым орган местного самоуправления заключил договор об освоении территории или о ее комплексном освоении в целях строительства стандартного жилья. Земельный участок юрлицу предоставили по этому договору.

На заметку: Чем ограничен размер регулируемой арендной платы

Федеральным законом могут быть установлены ставки или предельные размеры арендной платы по договорам, заключаемым без торгов. Например, в случаях, когда орган местного самоуправления передает муниципальный участок в аренду сельскохозяйственной организации или крестьянскому (фермерскому) хозяйству, он должен взимать плату по ставке, установленной на федеральном уровне. Она равна 0,3 процента кадастровой стоимости участка (п. 5.1ст. 10 Федерального закона от 24.07.2002 № 101-ФЗ «Об обороте земель сельскохозяйственного назначения»). Нормы федерального закона имеют приоритет по сравнению с правилами, установленными на уровне регионов или муниципальных образований.

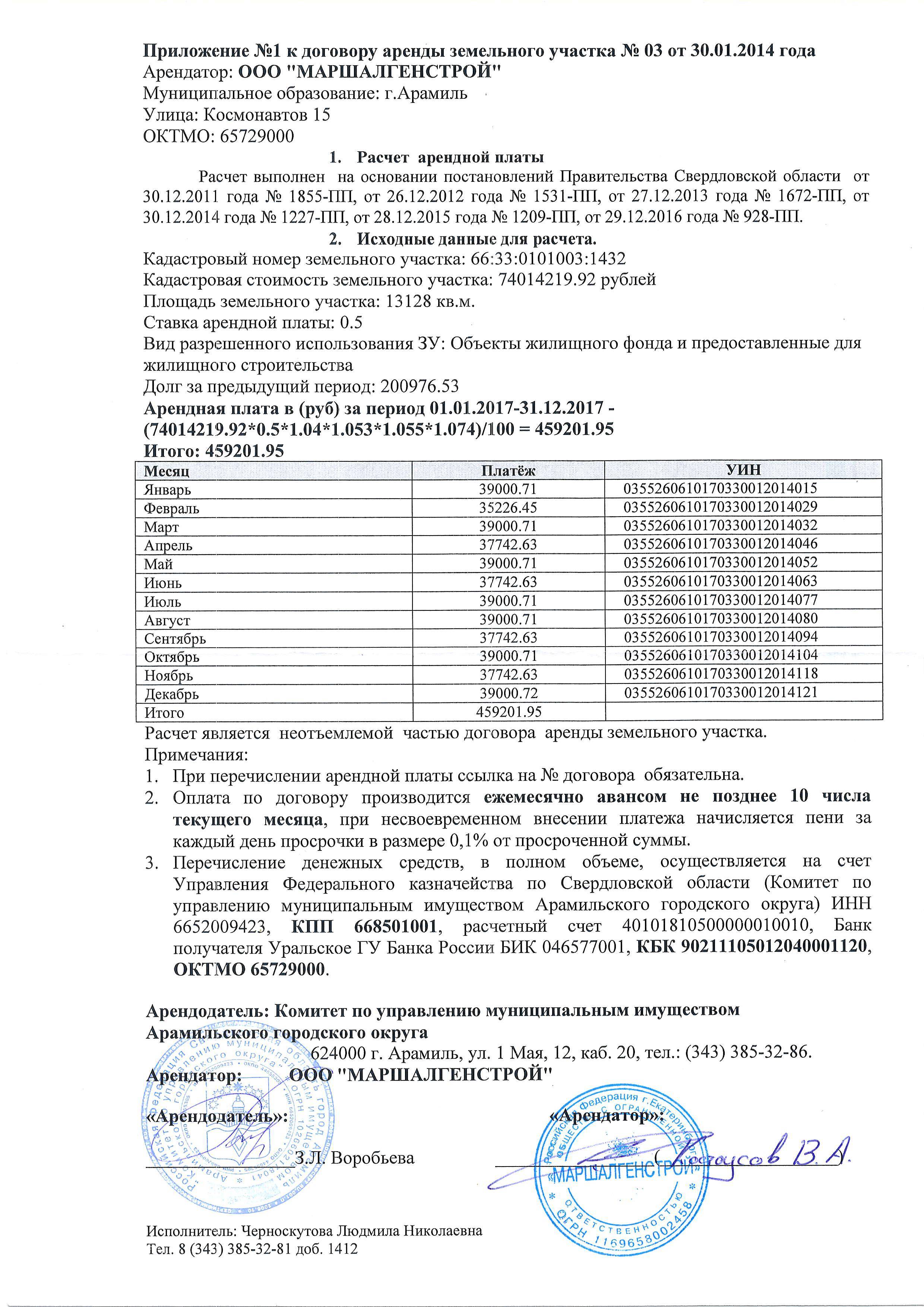

Как правильно рассчитать арендную плату

По общему правилу, арендная плата при аренде земель, принадлежащих государственному и муниципальному фонду, рассчитывается на основании кадастровой стоимости. Данный порядок используется, если участок не передаётся по результатам торгов. Однако в торгах кадастровая стоимость берётся в расчёт для определения первоначальной арендной платы.

Она будет составлять некоторый процент от кадастровой стоимости, но точный коэффициент, который используется для расчета аренды зависит от типа участка:

0,01%, если земли были изъяты из оборота, но при этом могут быть переданы в аренду. Это выгодно государству, так как самостоятельно использовать такие земельные наделы достаточно проблематично ввиду их фактического состояния, а частный инвестор может попытаться восстановить их или изменить назначение и найти иное применение. Однако не все земли передаются в таком случае. Например, если имеет химическое отравление или радиационное заражение, то передача частным лицам невозможна. Также данная ставка применима, если гражданин или организация имеют определённые налоговые льготы;

0,6%, если участок будет использоваться гражданином для ведения личного подсобного хозяйства или ведения сельского хозяйства, в том числе для организации различных кооперативов;

1%, если речь идёт о реализации заключенного ранее концессионного соглашения, то есть земельный надел передаётся для реализации каких-то коммерческих контрактов;

1,5%, если договор заключается в соответствии с пунктом 5 статьи 39.7 ЗК РФ. Например, если речь идёт о развитии застроенной территории, о предоставлении гражданину участка, когда он имеет право на первоочерёдное приобретение надела, если земля передаётся организации для строительства стандартного жилья и так далее;

2%, если участок применяется для разработки недр

Повышенная, в данном случае, ставка объясняется важностью природных ресурсов и их потенциальной высокой ценой.

Размер будет определяться по годам, по специальной формуле:

В итоге цена аренды рассчитывается за каждый календарный год, далее, если кадастровая цена меняется, то пересматривается и арендная стоимость. Данный момент обычно указывается в договоре.

Где можно взять сведения о нормативной денежной оценке данного участка

Информацию о кадастровой стоимости участка выдают земельные организации

Извлечение из документации нормативной денежной оценки территории могут понадобиться организациям и обычному человеку.

Такая информация предоставляется в виде выписки не позднее тридцати календарных дней со дня обращения.

Этот запрос делается в организации кадастра.

Кроме того, данная информация должна быть обозначена в паспорте на землю.

Кадастровую стоимость территории можно узнать из выписок земельной организации.

Она может предоставляться для арендаторов совместно с расчётом аренды за двенадцать месяцев.

Мнение юриста-эксперта

Существует целый ряд причин по которым может быть произведен перерасчет уже начисленной арендной платы

Когда проводятся специальные торги, на которых продается право арендного пользования, начальная сумма определяется законодательством об оценочной деятельности.

После торгов заключается договор аренды с уже обозначенной ценой за год.

Важно знать, что расчёт суммы аренды делается с учётом количества полных месяцев, когда использовался участок. Исчисление размера платежа производится при возникновении права на территорию, если:

Исчисление размера платежа производится при возникновении права на территорию, если:

- Они возникли до пятнадцатого числа месяца включительно. Полным месяцем будет считаться месяц заключения договора.

- Когда сделка произошла после пятнадцатого числа, за целый месяц, будет браться следующий.

- Разрыв договора до 15-го числа, за целый месяц принимается предшествующий период.

- Прекращение отношений после 15-го числа, за целый месяц принимается текущий период.

Следует знать, что могут вноситься изменения в оплату по причинам:

- изменение кадастровой стоимости территории

- когда категория использования участка была изменена

- изменение вида разрешенного пользования площади

- после внесения изменений в законодательные нормативные акты

- в других ситуация, которые прописаны в договоре.

Даже взяв во внимание все перечисленные причины, следует знать, что изменения не допустимы больше одного раза в двенадцать месяцев