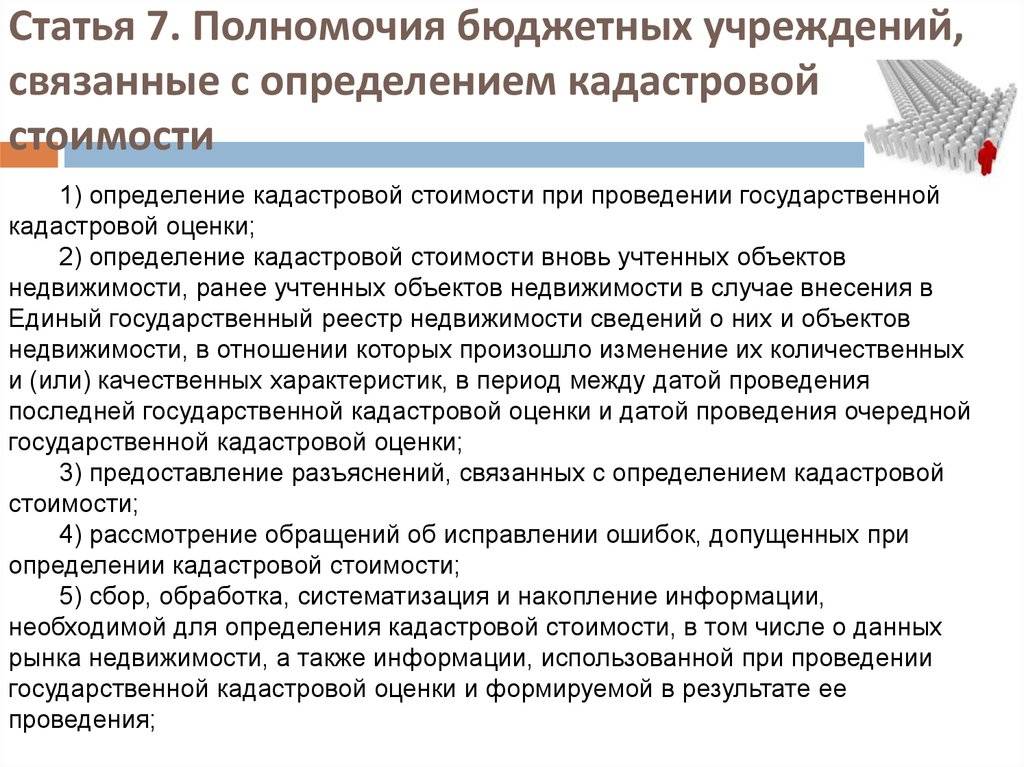

Как учитываются земельные участки в бюджетных учреждениях

В настоящее время учреждения госсектора используют земельные участки, в том числе расположенные под объектами недвижимости, на праве постоянного (бессрочного) пользования. Учитывают такие земельные участки на счете 10300 «Непроизведенные активы». Основанием для учета на балансе земельного участка служит документ — свидетельство, подтверждающее право пользования земельным участком. Учитывают землю по кадастровой стоимости. Об этом говорится в п.71 Инструкции 157н.

Повышение квалификации в Контур.Школе: Бухгалтерский учет в бюджетных организациях. Главному бухгалтеру бюджетного, казённого, автономного учреждения. Диплом о профессиональной переподготовке 272 ак.часа., 30 онлайн-уроков: теория и практикаКроме того, учреждение может иметь земельные участки на праве безвозмездного пользования или арендовать земельный участок по договору аренды (субаренды). Такие участки земли в соответствии с действующими инструкциями учитываются на забалансовых счетах.

Право оперативного управления землей Земельный кодекс РФ не предусматривает.

Государственные (муниципальные) учреждения являются плательщиками земельного налога, если земельные участки закреплены за ними на праве постоянного (бессрочного) пользования.

Земельный налог — это местный налог, устанавливается гл.31 Налогового Кодекса РФ, нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований. Земельный налог и авансовые платежи по нему уплачиваются организациями в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ.

На основании статьи 388 НК РФ организации, имеющие земельные участки на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования, или переданные им по договору аренды, не платят земельный налог.

Налоговой базой для начисления налога на землю, согласно ст. 390 Налогового кодекса, служит кадастровая стоимость земельного участка. Это та сумма, которая облагается налогом. Именно поэтому всем организациям госсектора стоит знать кадастровую стоимость собственного участка земли, следить за ее изменением, поскольку она напрямую связана с размером налога на землю, подлежащему уплате.

Пунктом 14 статьи 396 НК РФ установлено, что по результатам проведения государственной кадастровой оценки земель, территориальные органы Федеральной службы государственной регистрации, кадастра и картографии бесплатно предоставляют налогоплательщикам земельного налога сведения о кадастровой стоимости земельных участков в виде кадастрового номера объекта недвижимости и его кадастровой стоимости по письменному заявлению налогоплательщика.

В соответствии с п. 1 ст. 391 НК РФ налоговая база определяется, исходя из кадастровой стоимости земельных участков, признаваемых объектом налогообложения по состоянию на 1 января года, являющегося налоговым периодом.

Если земельный участок образован в течение налогового периода,то налоговая база определяется как его кадастровая стоимость на день внесения сведений о нем в Единый государственный реестр недвижимости (ЕГРН).

Налоговым периодом по земельному налогу признается календарный год. Отчетными периодами для налогоплательщиков-организаций являются первый квартал, второй квартал и третий квартал календарного года (ст. 393 НК РФ). Для земельного налога муниципальные образования, а так же города федерального значения Москва, Санкт-Петербург и Севастополь вправе не устанавливать отчетный период.

Учреждение госсектора, имея право постоянного (бессрочного) пользования на земельный участок, может быть освобождено от уплаты земельного налога. Перечень льгот по земельному налогу приведен в статье 395 НК РФ. Например, согласно п. 1 ст. 395 НК РФ освобождаются от обложения земельным налогом организации и учреждения уголовно-исполнительной системы Министерства юстиции РФ в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций. Кроме того, в каждом конкретном регионе РФ могут быть предусмотрены льготы для учреждений по уплате земельного налога. Сам земельный налог относится к местным налогам, и в связи с этим налоговые ставки и налоговые льготы для налогоплательщиков устанавливаются муниципальным законодательством.

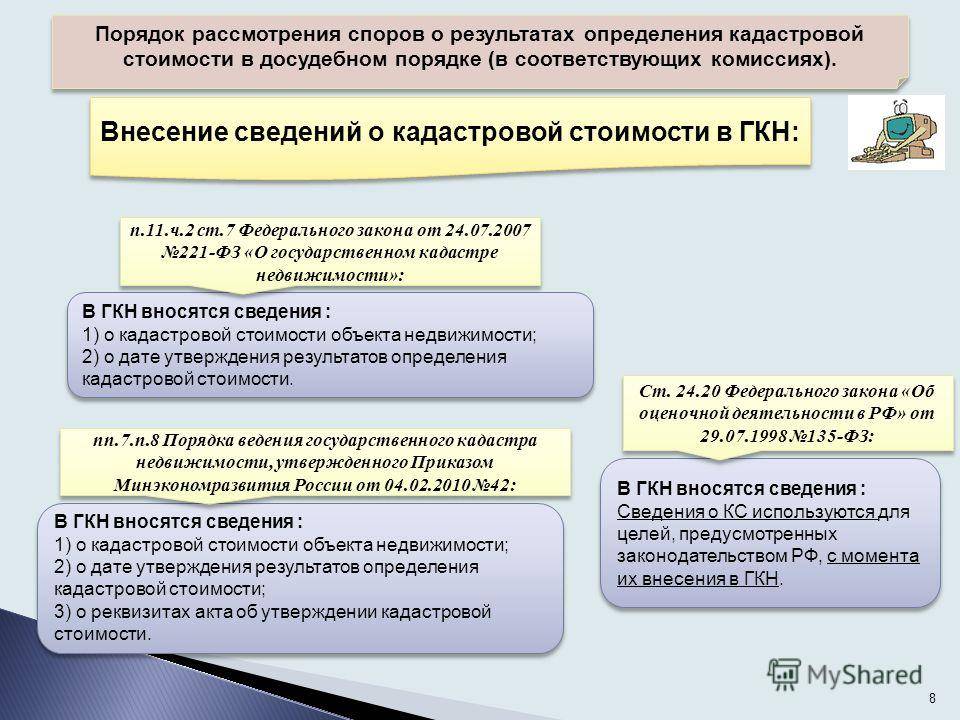

Сроки пересмотра кадастровой стоимости

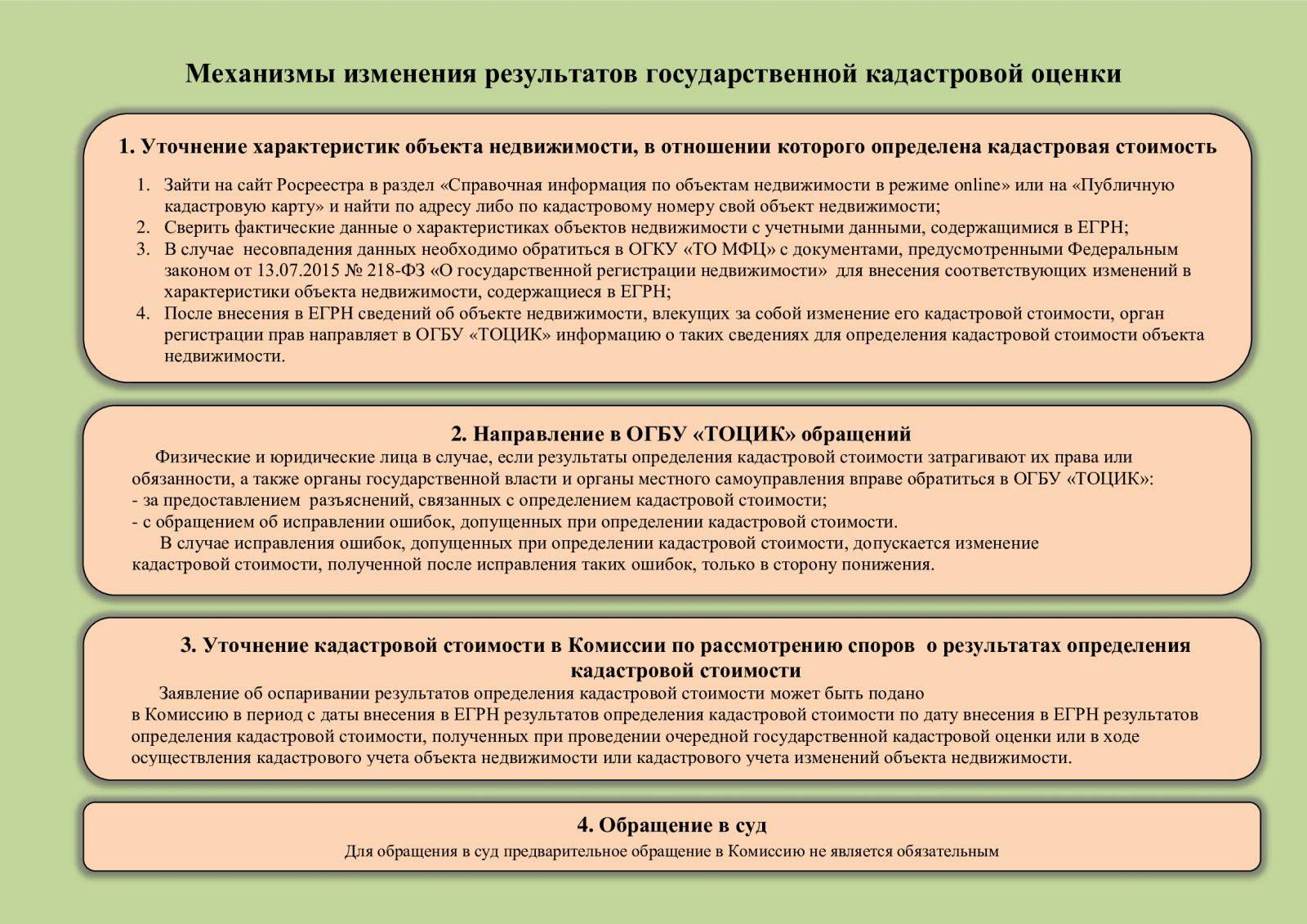

В комиссию заявление о пересмотре кадастровой стоимости может быть подано с той даты, которой внесены в ЕГРН соответствующие результаты КС, до даты, когда внесены в ЕГРН новые сведения о КС в результате новой оценки, т.е. установление новой КС влечет за собой новую процедуру по ее оспариванию.

НО! в законе установлено ограничение, когда КС может быть оспорена в течение 5-ти лет с даты внесения сведений в ЕГРН. и не позднее 5-ти лет. Новая кадастровая оценка, по общему правилу, по решению соответствующего уполномоченного органа должна проводиться не чаще чем 1 раз 3 года и не реже чем 1 раз в 5 лет.

Цель оспаривания кадастровой стоимости

При оспаривании кадастровой стоимости того или иного объекта недвижимости (далее – объект) цель очевидна, а именно, при уменьшении КС объекта уменьшается и налоговая база, т.е. лицо будет платить налог в меньшем размере. Также размер кадастровой стоимости может влиять на стоимость выкупа объекта, на арендные платежи и на другие финансовые интересы.

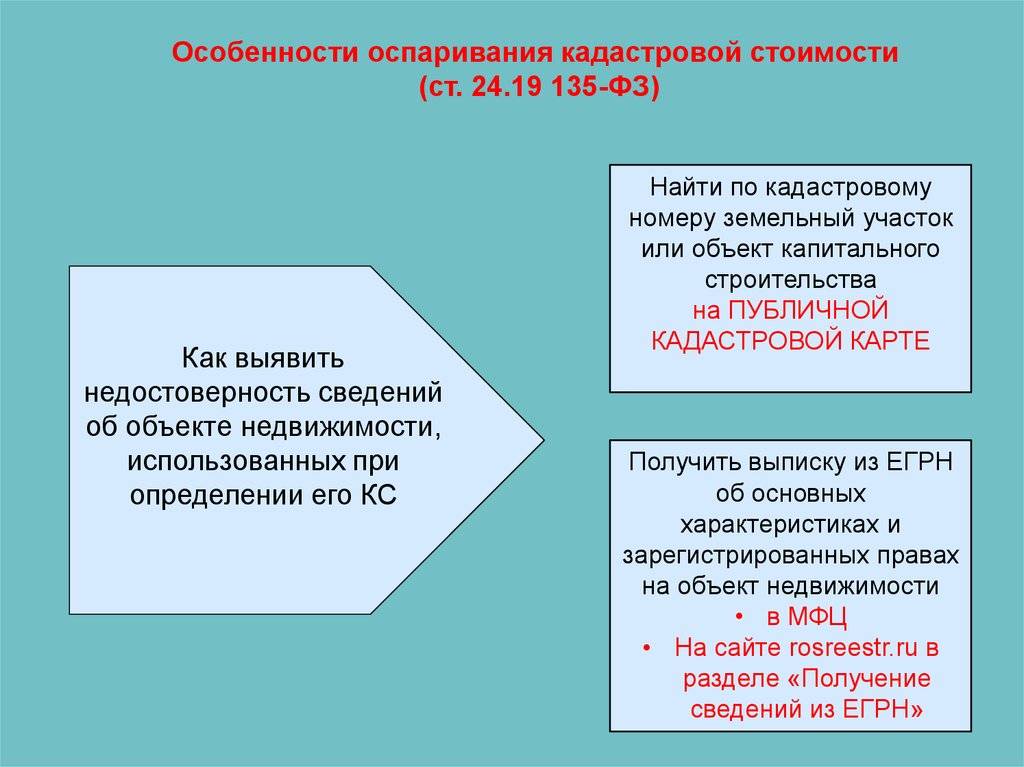

Основанием для оспаривания может быть, как завышенная стоимости объекта по сравнению с рыночной, так и содержание сведений об объекте, которые являются недостоверными и были использованы при определении величины, что повлекло за собой неверное определение кадастровой стоимости.

ВНИМАНИЕ: прежде чем оспаривать кадастровую стоимость объекта с целью ее установления в размере рыночной стоимости объекта, обратитесь предварительно к оценщику без оформления отчета, чтобы он посчитал рыночную стоимость объекта, которая может несильно отличаться от уже установленной. Таким образом, при оспаривании кадастровой стоимости, правообладатель, понеся затраты на экспертизу и судебные расходы, в результате может не выиграть в уменьшении налогов, так как понесет большие расходы на процедуру оспаривания

Кто, когда и по каким основаниям может оспорить кадастровую стоимость

Прежде чем оспаривать кадастровую стоимость, нужно уточнить, имеет ли заявитель такое право, а также имеются ли основания и не пропущен ли срок для оспаривания.

Как узнать кадастровую стоимость?

Узнать кадастровую стоимость объекта недвижимости и получить другие необходимые сведения можно как лично, так и на официальном сайте Росреестра. Чтобы найти данные, достаточно ввести кадастровый номер, условный номер, адрес объекта или номер права.

Также информацию можно узнать в личном кабинете налогоплательщика на сайте ФНС. В нем вся собственность отражена с указанием кадастровой стоимости.

Власти субъектов РФ размещают информацию о кадастровой стоимости на своих информационных ресурсах.

Лица, которые вправе оспорить кадастровую стоимость

Оспорить кадастровую стоимость вправе юридические и физические лица, чьи права и обязанности затрагивают результаты ее определения (ч. 1 ст. 22 Закона № 237 ФЗ):

собственник, в том числе участник долевой собственности;

бывший собственник, если он оспаривает кадастровую стоимость как налогоплательщик;

лицо, которое владеет недвижимостью на праве постоянного (бессрочного) пользования или пожизненного наследуемого владения;

арендатор недвижимого имущества. Если арендатор пользуется недвижимостью, которая принадлежит гражданам или юридическим лицам, то для оспаривания необходимо, чтобы арендная плата рассчитывалась на основе кадастровой стоимости. Дополнительно требуется согласие собственника. Он может выразить его в договоре или иной письменной форме;

лицо, которое имеет исключительное право выкупа или аренды земельного участка, находящегося в государственной или муниципальной собственности;

фактический пользователь земельного участка, если стороны соглашения или суд в своем решении установили плату за сервитут пропорционально кадастровой стоимости;

органы государственной власти, органы местного самоуправления – в отношении объектов недвижимости, находящихся в публичной собственности;

прокурор, действующий в публичных интересах.

Обоснование: п. 6 Пленума ВС от 30.06.2015 № 28 О некоторых вопросах, возникающих при рассмотрении судами дел об оспаривании результатов определения кадастровой стоимости объектов недвижимости (далее – Постановление № 28).

Основания для оспаривания

Заинтересованное лицо вправе оспорить кадастровую стоимость, если нужно установить рыночную стоимость объекта недвижимости на дату, когда установили его кадастровую стоимость (п. 7 ст. 22 Закона № 237-ФЗ).

Оспаривать кадастровую стоимость выгодно, если она существенно превышает рыночную. Разница возникает из-за неодинаковых методик расчета.

Кадастровая стоимость определяется массово, без учета индивидуальных характеристик объекта недвижимости (приказ Минэкономразвития от 07.06.2016 № 358 об утверждении методических указаний о государственной кадастровой оценке).

Рыночная – учитывает больше факторов, может применяться при заключении сделок в обороте (ст. 3 Закона от 29.07.1998 «Об оценочной деятельности в РФ»).

При оспаривании обязательно указывайте дату, на которую нужно установить кадастровую стоимость в размере рыночной. Она должна совпадать с числом, на которое была посчитана кадастровая стоимость. Иначе скорректировать сведения не получится. Стоимость объектов недвижимости постоянно меняется, поэтому необходимо проводить оценку в равных условиях.

Срок для оспаривания

По правилам Закона № 237-ФЗ кадастровую стоимость можно оспорить в любое время. Тем не менее нельзя заявить возражения по кадастровой стоимости, которая уже была заменена на новую в ЕГРН (ч. 4 ст. 22 Закона № 237-ФЗ).

Одновременно в КАС в 2020 году остается норма, которая ограничивает срок оспаривания кадастровой стоимости пятью годами. Она актуальна для тех случаев, когда стоимость была определена по правилам Закона № 135-ФЗ, поскольку аналогичный срок оспаривания установлен в части 10 статьи 24.18 Закона № 135-ФЗ ( ч. 3 ст. 245 КАС).

Если заявитель пропустил срок, суд может его восстановить. Для этого нужно успеть подать ходатайство до появления новой кадастровой стоимости в ЕГРН (абз. 3 п. 8 Постановления № 28).

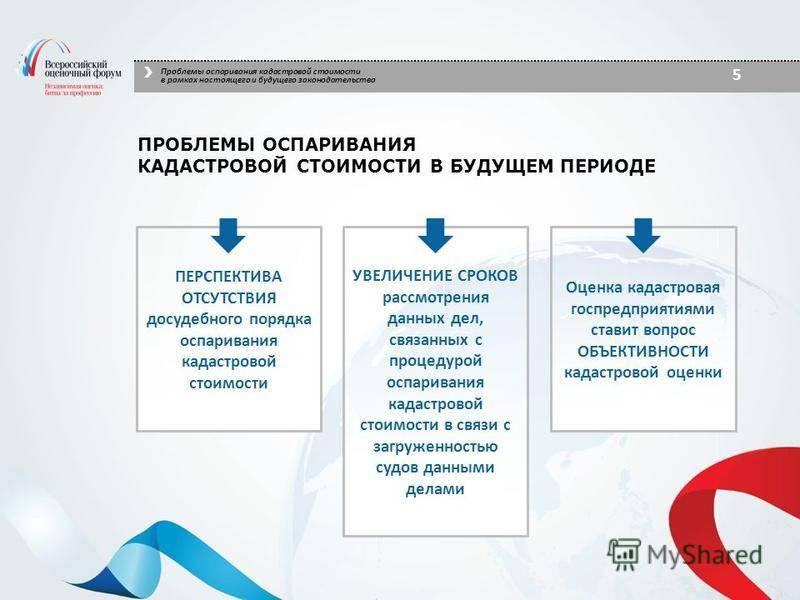

Переоценка стоимости и ее оспаривание в будущем

Наше законодательство одно из самых динамичных в мире. И законодательство в области налогообложения является ярким примером нестабильности в законодательстве. Так, в настоящее время принят во втором чтении Проект федерального закона «О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации».

В 2018 году при исчислении налога за 2017 год на территории 28 субъектов Российской Федерации применяется коэффициент 0,6, на территории 21 субъекта Российской Федерации – коэффициент 0,4, на территории 15 субъектов Российской Федерации – коэффициент 0,2. В остальных субъектах Российской Федерации коэффициент не применяется, поскольку решение о переходе к налогообложению по кадастровой стоимости не принято и налог исчисляется по инвентаризационной стоимости с учетом коэффициента-дефлятора.

Применение такого порядка исчисления налога на имущество физических лиц привело к существенному увеличению налоговой нагрузки на граждан, прежде всего, из-за резкого роста кадастровой стоимости объектов недвижимости.

В связи с этим законопроектом предусматривается отказ от применения указанного выше коэффициента начиная с исчисления налога за четвертый налоговый период применения кадастровой стоимости (коэффициент 0,8).

Таким образом, поправка является положительной и не должна привести к резкому росту кадастровой стоимости.

Одновременно законопроектом вводится новый коэффициент, ограничивающий ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости не более чем на 10 процентов по сравнению с предыдущим годом. Это тоже приведет к уменьшению случаев оспаривания стоимости для целей налогообложения.

Законопроектом также предусматривается:

1) возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных и (или) количественных характеристик объектов недвижимости в течение налогового периода.

2) исключение возможности перерасчетов сумм земельного налога и налога на имущество физических лиц, уплаченных налогоплательщиками на основании ранее направленных налоговых уведомлений за прошедшие налоговые периоды, за исключением случаев уменьшения суммы налога в результате такого перерасчета.

3) применение для целей налогообложения измененной кадастровой стоимости с даты начала применения ошибочной (оспоренной) стоимости, а не с года подачи заявления об оспаривании.

То есть можно будет не платить за ошибки чиновников, как предусмотрено в настоящее время. Данная поправка позволит снизить риски налогоплательщиков, которые связаны с длительными процедурами оспаривания стоимости.

Кроме того, законопроектом предусмотрен также ряд уточняющих изменений, направленных на разрешение неурегулированных вопросов, возникающих при применении глав 31 и 32 Налогового кодекса Российской Федерации, среди которых необходимо выделить следующие:

1) в настоящее время к льготной категории граждан по налогу на имущество физических лиц и земельному налогу отнесены инвалиды с детства. Между тем к данной категории граждан относятся только лица, достигшие возраста 18 лет, имеющие группу инвалидности с определением причины инвалидности «инвалид с детства». При этом дети-инвалиды составляют самостоятельную категорию.

2) в отношении физических лиц – собственников жилых домов, квартир и комнат Налоговый кодекс Российской Федерации предусматривает ряд налоговых преимуществ по налогу на имущество физических лиц в виде налоговых вычетов, налоговых льгот и пониженных налоговых ставок. Между тем в отношении таких жилых помещений, как части жилых домов и части квартир, налоговые преимущества не применяются, поскольку они не выделены как самостоятельные объекты налогообложения.

3) в отношении физических лиц – собственников гаражей и машино-мест Налоговый кодекс Российской Федерации предусматривает налоговые преимущества в виде налоговых льгот и пониженных налоговых ставок. Между тем установленные налоговые преимущества не применяются в отношении объектов, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в перечень, утверждаемый субъектами Российской Федерации.

предлагается распространить установленные Налоговым кодексом налоговые преимущества в отношении любых гаражей и машино-мест вне зависимости от их включения в соответствующий перечень субъекта Российской Федерации.

Это тоже является положительной тенденцией и снизит риски в части обжалования стоимости.

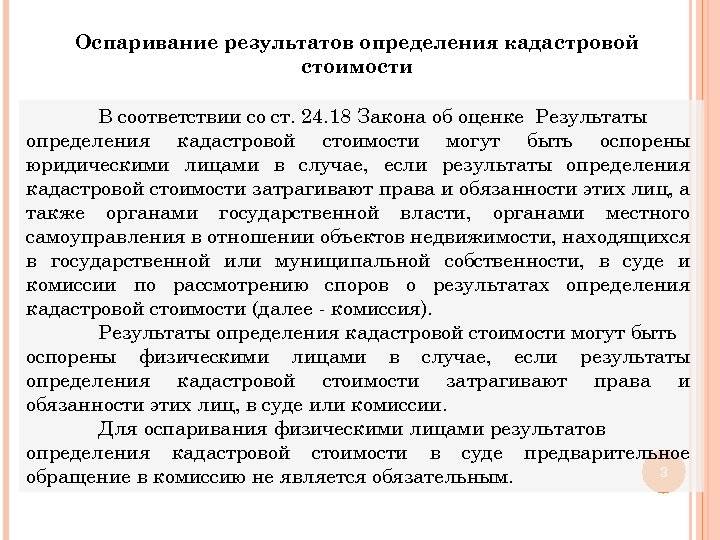

Кто может оспорить кадастровую стоимость земельного участка?

Результаты оценки могут быть оспорены собственником участка, которым может быть:

- физическое лицо, если завышенная стоимость затрагивает его интересы;

- юридическое лицо, если земельный участок находится в его собственности;

- властные органы, если объект спора находится во владении соответствующих органов.

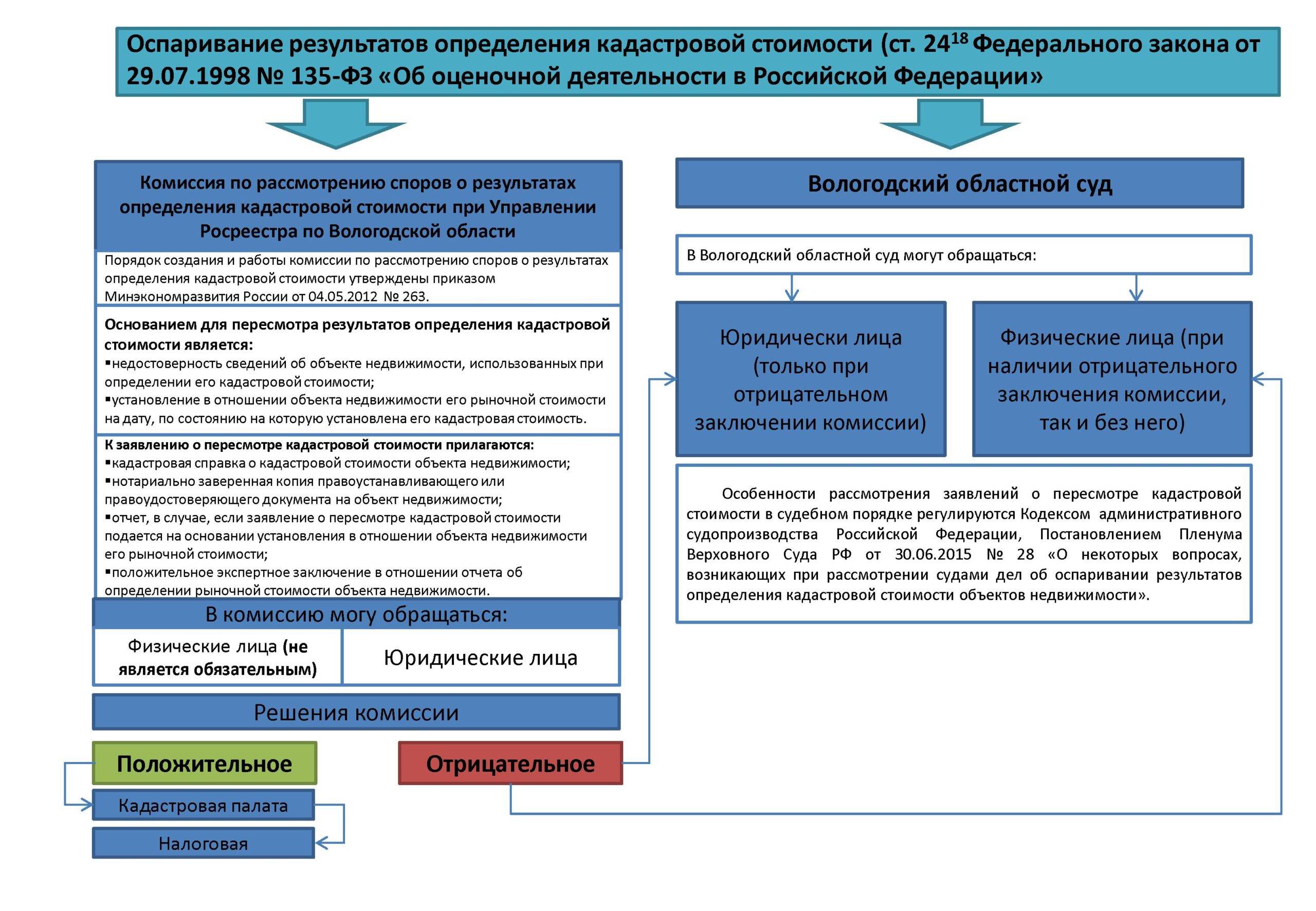

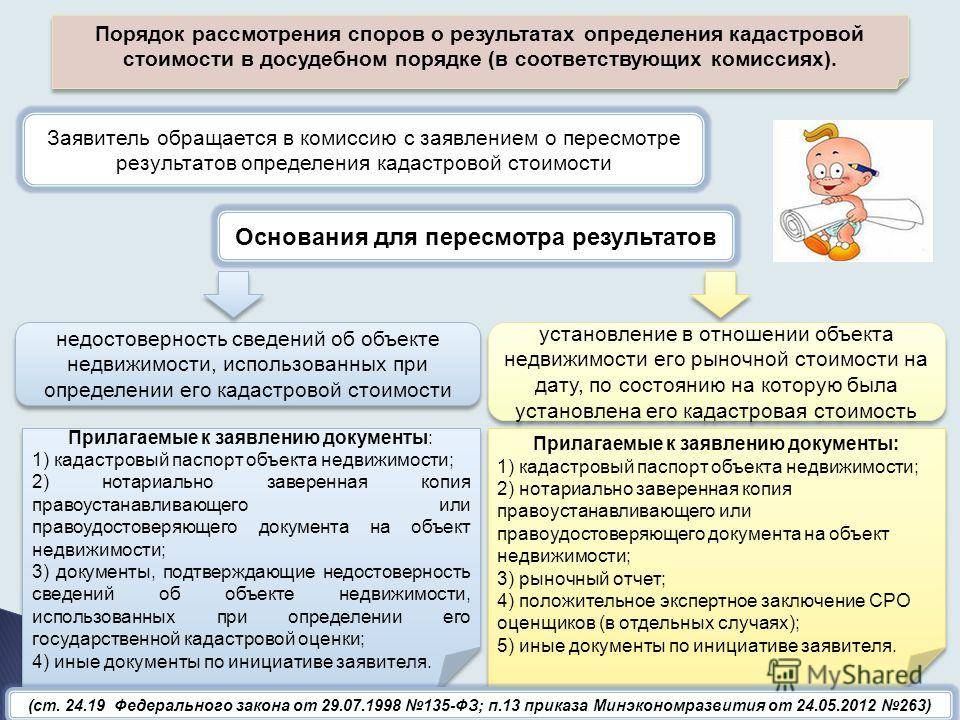

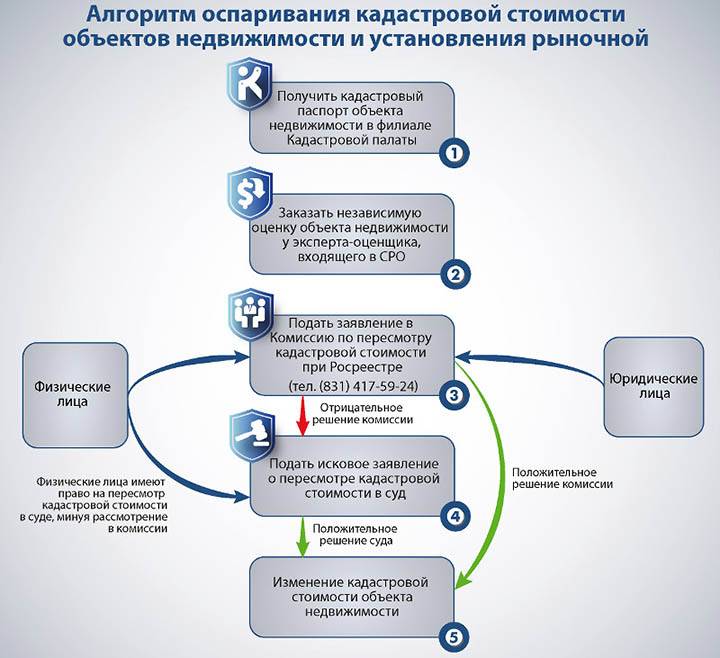

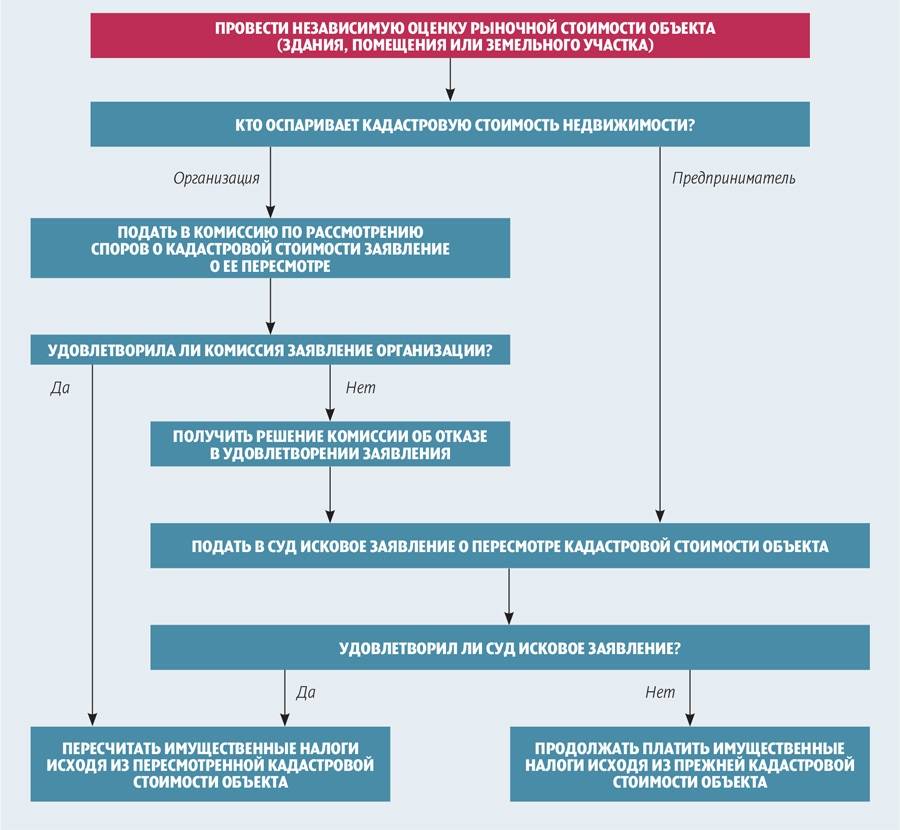

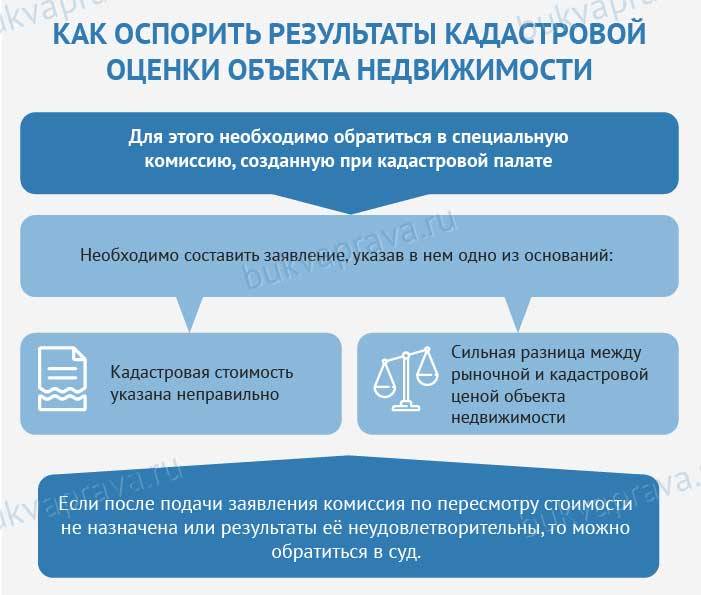

Особенностью разделяющей процесс оспаривания для юридических и физических лиц является необходимость подачи заявки в комиссию по пересмотру стоимости для первых. В то время, как «физики» могут обращаться напрямую в суд, минуя этот шаг.

Основания для оспаривания результатов кадастровой оценки

К причинам, которые могут выступить основанием для переоценки стоимости относятся:

- несоответствие сведений Кадастра Недвижимости реальному положению дел;

- несоответствие кадастровой стоимости земельного участка, той величине которую установила независимая комиссия;

- при несоответствии даты установления рыночной стоимости дате, когда проводилась оценка кадастровой;

- при других нарушениях порядка и правил оценки земельных участков, нарушающих установленные нормы.

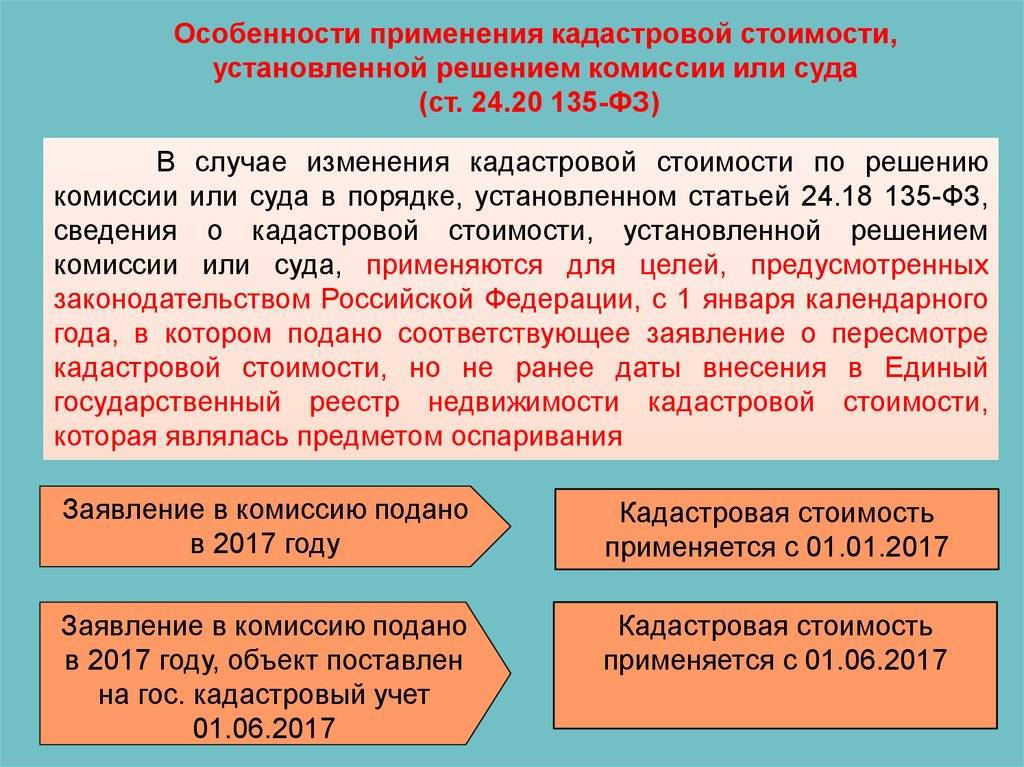

Как оспаривание кадастровой стоимости повлияет на налоги

До 2019 года новая (оспоренная) стоимость недвижимости применялась для налогообложения с начала того налогового периода, в котором было подано заявление об оспаривании. За предыдущие годы налоговая база не пересматривалась. Соответственно, переплаченные налоги не подлежали перерасчету.

Допустим, организация уплачивала налог на имущество по кадастровой стоимости с 2015 года. Заявление об оспаривании стоимости недвижимости она подала только в 2018 году. В этом же году заявление было удовлетворено. До 2019 года налог по новой стоимости организация могла рассчитывать именно с начала 2018 года. Переплата за предыдущие годы так и оставалась в бюджете.

Вступивший в силу с 1 января 2019 года Федеральный закон от 03.08.2018 № 334-ФЗ изменил данный порядок. Теперь оспоренные сведения о стоимости недвижимости применяются с самого начала налогообложения объекта по кадастровой стоимости.

Например, объект облагается по кадастровой стоимости с 2015 года. Заявление об оспаривании стоимости подается и удовлетворяется в 2019 году. По новым правилам пересмотренная стоимость применяется в целях налогообложения не с 2019, а именно с 2015 года. Соответственно, если в результате оспаривания кадастровая стоимость уменьшилась, то за предыдущие годы у организации образуется переплата.

При этом к возврату или зачету полагаются налоги, с момента уплаты которых прошло не более трех лет (п. 7 ст. 78). То есть перерасчету подлежат все налоги, уплаченные за период 2015–2018 годов, если с момента их уплаты еще не прошло 3 года. Если же подать заявление об оспаривании стоимости в 2020 году, налоги, уплаченные за 2015 год, уже не вернут и не зачтут.

Подведомственность дел

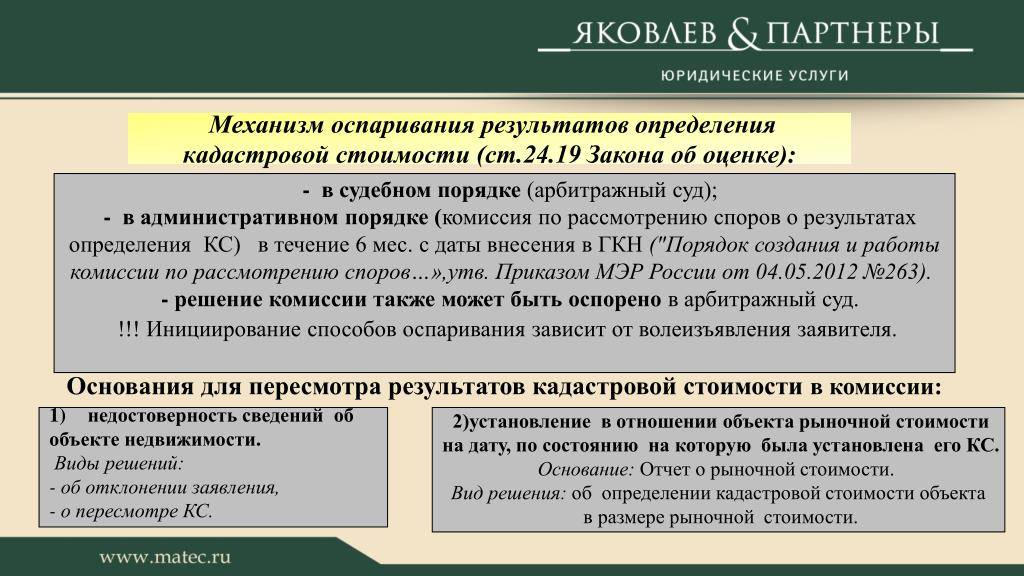

Отнесение категорий дел об оспаривании компаниями итогов оценки по земле прописано в законе «Об оценочной деятельности». До внесения изменений в закон было прямо указано, что дела об оспаривании по данной категории дел рассматривают арбитражные суды.

После новшеств закона, произошли изменения, в результате которых было исключено из текста этой нормы слово «арбитражный». Теперь в законе указано, что оспорить результаты переоценки недвижимости можно в суде, но не конкретизировано, в каком – арбитражном или общей юрисдикции.

Новая формулировка закона многим юристам показалась двусмысленной. Дело в том, что термин «суд» может быть как собирательным (обозначать общую юрисдикцию, арбитраж, третейские), так и вполне конкретным.

В то же время новый закон внес изменения еще и в ГПК РФ. Эти поправки определили подсудность требований об оспаривании кадастровой стоимости.

Некоторые суды даже разместили на своем сайте официальную информацию о том, что они больше не рассматривают эту категорию споров.

Ранее всем арбитражным судам было разослано письмо заместителя председателя ВС РФ, где подтверждается, что споры об оценке земли и ее уменьшении, вынесены за рамки их подведомственности.

Судебный порядок оспаривания кадастровой стоимости

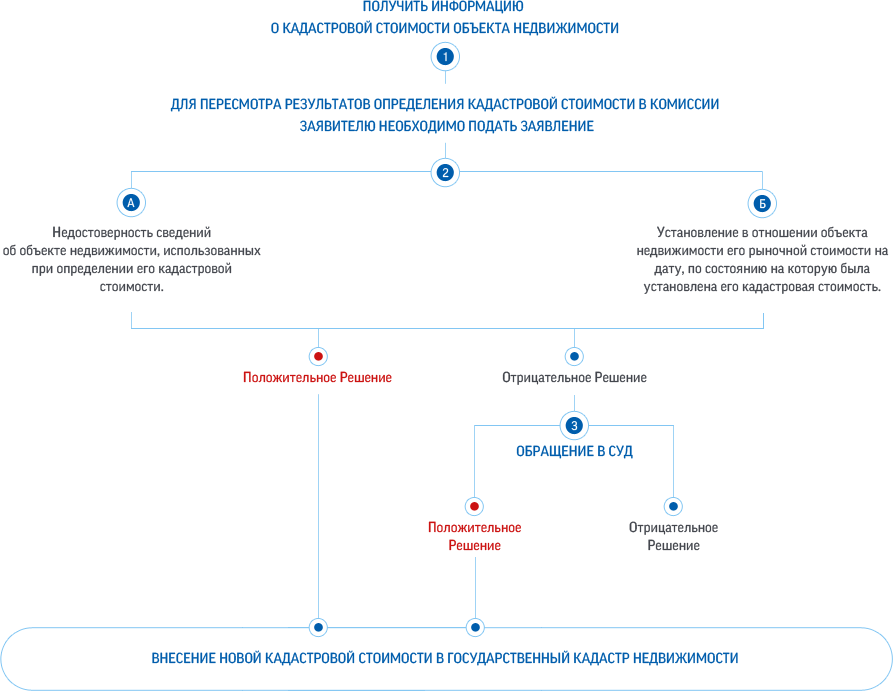

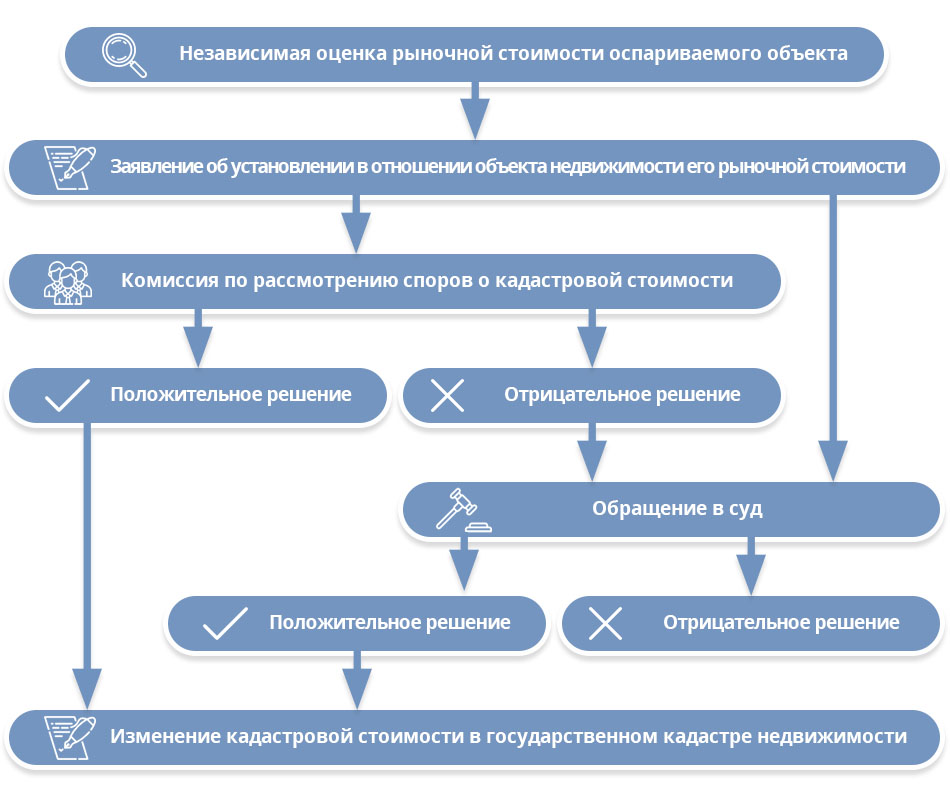

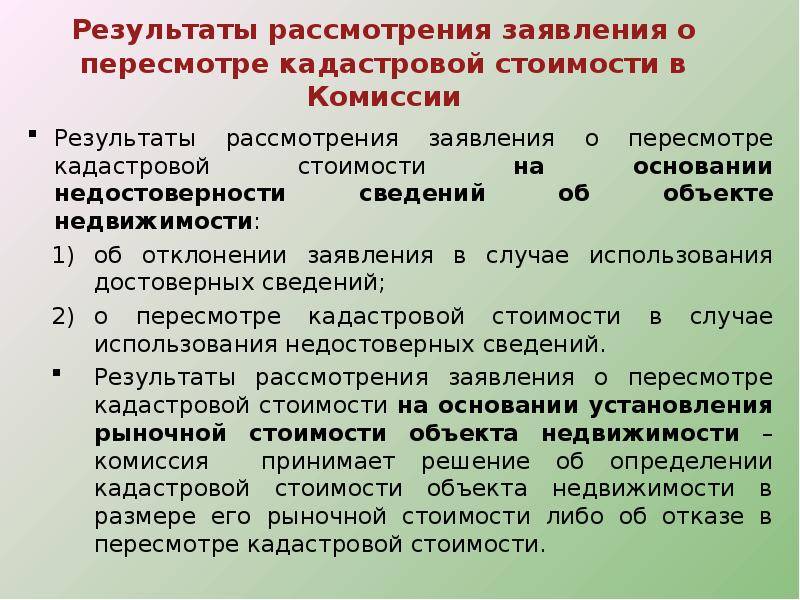

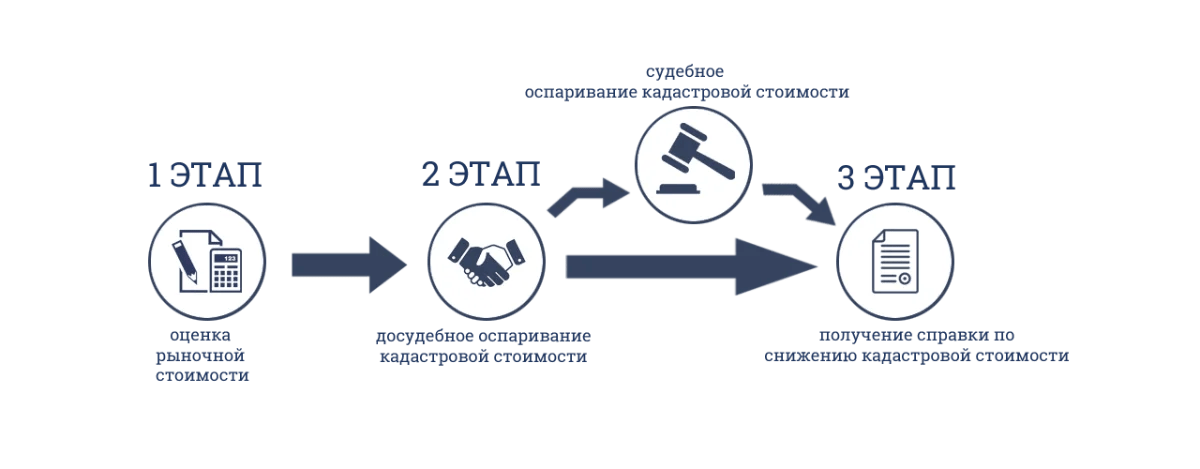

Если заявитель не удовлетворен итоговым решением комиссии или если не согласен с кадастровой оценкой недвижимости, но по каким-то причинам не хочет обращаться в этот орган, он вправе инициировать судебное разбирательство.

Вопрос обжалования КС рассматривается в рамках административного судопроизводства по правилам, установленным главой 25 КАС РФ.

Помимо обжалования решения комиссии, истец вправе заявить те же требования, что и при подаче документов в комиссию при Росреестре:

- назначить пересмотр КС по причине недостоверности использованных сведений при оценке;

- определить КС в размере рыночной стоимости, установленной посредством независимой оценки.

Процедура обжалования кадастровой стоимости недвижимости предполагает соблюдение правил подсудности: первой инстанцией по таким вопросам является республиканский, краевой, областной, суд города федерального значения и так далее.

Иск подается по месту нахождения заказчика (местного/регионального органа власти) в те же сроки, что и заявление в комиссию, но до истечения трех месяцев с момента обнаружения истцом завышенных результатов оценки.

Административное исковое заявление об уменьшении кадастровой стоимости недвижимости должно соответствовать требованиям ст. 125 КАС РФ и содержать:

- наименование суда, контактные данные истца и ответчика–заказчика оценки. Если причиной оспаривания является ошибка или недостоверные сведения, привлекается также территориальный орган Росреестра;

- описание ситуации;

- перечисление прав, нарушенных в результате оценки: завышенные суммы налога и прочее;

- обстоятельства, на которых истец обосновывает требования: отсылка к допущенной ошибке, недостоверным сведениям или рыночной стоимости, которая значительно ниже КС;

- сведения об обращении в комиссию, реквизиты принятого ею решения;

- перечень приложенных документов.

Чтобы оспаривание кадастровой стоимости объекта недвижимости в 2020 году имело шансы закончиться благоприятно для истца, желательно его личное участие в заседаниях. Ожидается, что он будет поддерживать заявленные требования, аргументировать свою позицию и при необходимости представит дополнительные доказательства своей правоты.

При пересмотре КС вопрос обычно решается за два месяца, об обжаловании решения комиссии – в течение месяца.

Судебная практика

Несмотря на относительную простоту описанного порядка, судебная практика по оспариванию кадастровой стоимости недвижимости демонстрирует, что это не так. Даже наличие отчета об оценке, подтверждающего, что рыночная стоимость на порядок ниже КС, не гарантирует положительного решения.

Дело в том, что, руководствуясь п. 20 Постановления Пленума ВС РФ № 28, суд вправе проанализировать, соответствует ли отчет об оценке требованиям профильного законодательства.

Подобные сомнения возникают, если по отчету заявителя отклонения от размера КС превышают 15%. В этом случае суд назначает проведение оценочной экспертизы.

Чтоб исключить занижение кадастровой стоимости объектов недвижимости и прочие манипуляции, кандидатура эксперта утверждается непосредственно судом, предложения истца или ответчика обычно отклоняются.

Как показывает практика, результаты такой экспертизы увеличивают рыночную стоимость, установленную отчетом заявителя, на 20-50%. Итоговая рыночная стоимость может даже превысить КС, которая оспаривается заявителем. Но это не останавливает судей: они определяют новую КС по результатам судебной экспертизы, оспорить которую практически невозможно.

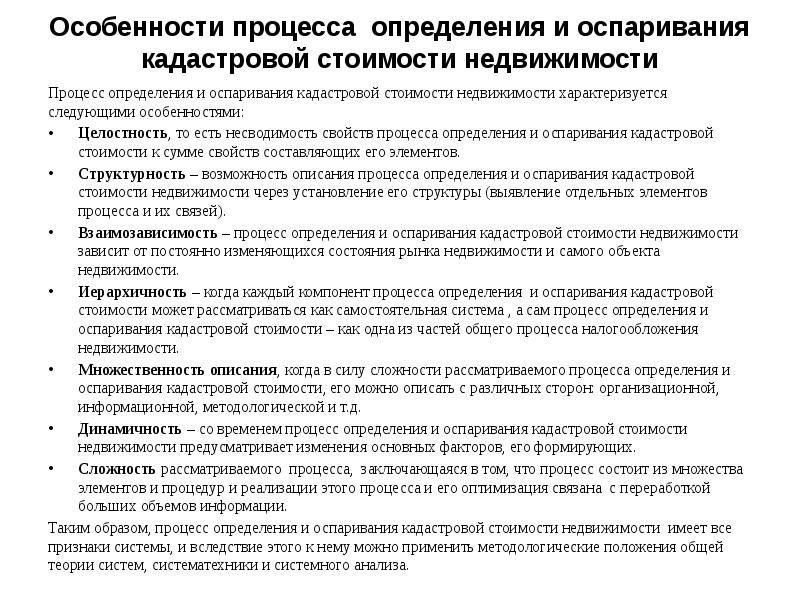

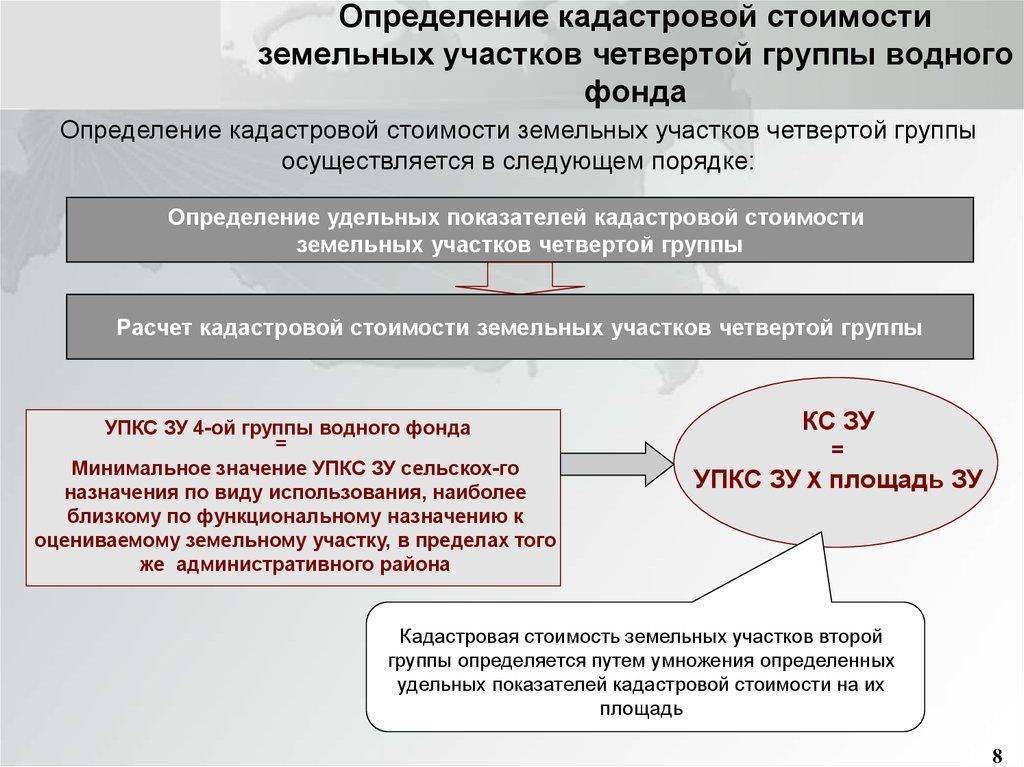

Общая информация о кадастровой стоимости

Кадастровая стоимость (КС), согласно ст. 3 (далее – ФЗ № 237) – это стоимостная величина, установленная на основании методов массовой оценки недвижимости. Она условно приближена к рыночной стоимости, поэтому применяется для расчета:

- налога на имущество физических лиц;

- земельного налога;

- госпошлин и сборов при совершении сделок;

- выкупной стоимости или стоимости аренды госземель;

- пошлин при оформлении земли в наследство или по договору дарения;

- любых других налогооблагаемых операций с недвижимостью.

ФСО № 4, утвержденный , определяет массовую оценку как приоритетный инструмент определения кадастровой стоимости.

К сожалению, несовершенство этого метода оценки значительно завышает итоговый результат. А если кадастровая стоимость превышает рыночную, налогоплательщик сталкивается с проблемой неоправданно высоких налогов на недвижимость.

Но как узнать кадастровую стоимость и определить, не завышена ли она?

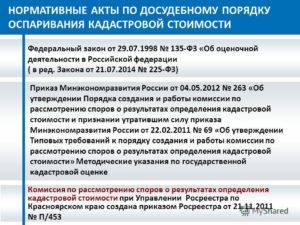

Законодательная база

Данные по оценке хранятся в общем фондовом реестре, созданном и используемым на основании Приказа Минэкономразвития России №291 от 16.06.2017 г. Кроме обязательной информации, в нем находятся иные сведения о ценовых показателях при операциях с недвижимостью на государственном уровне, процедурах и обоснованиях установления величины.

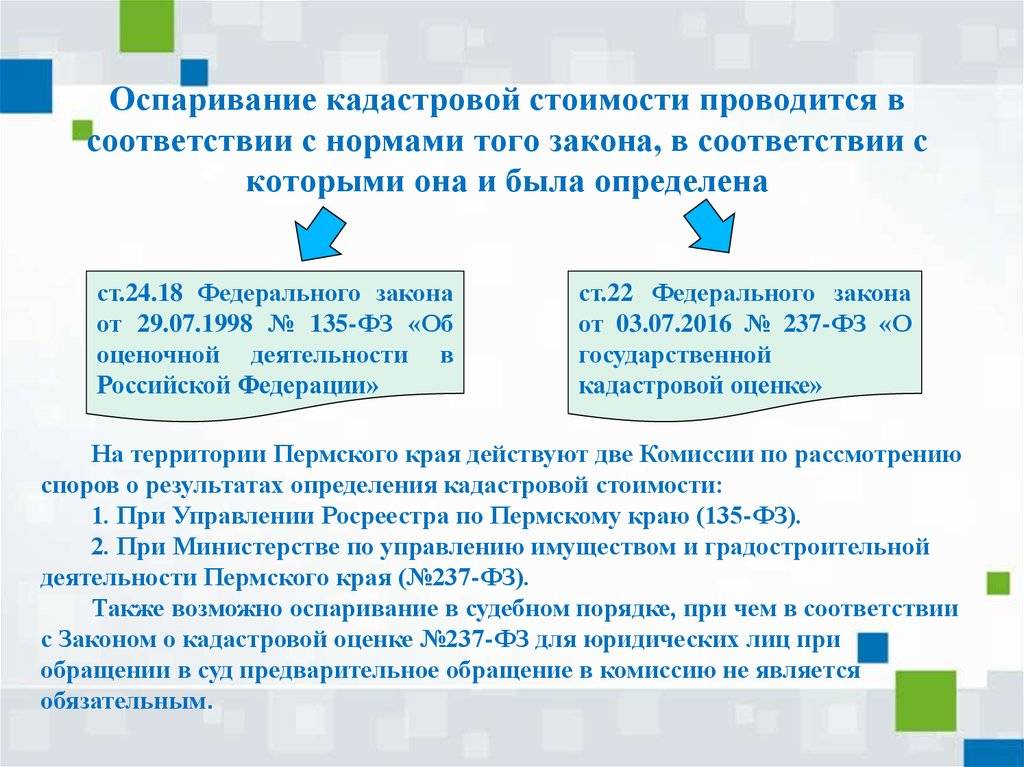

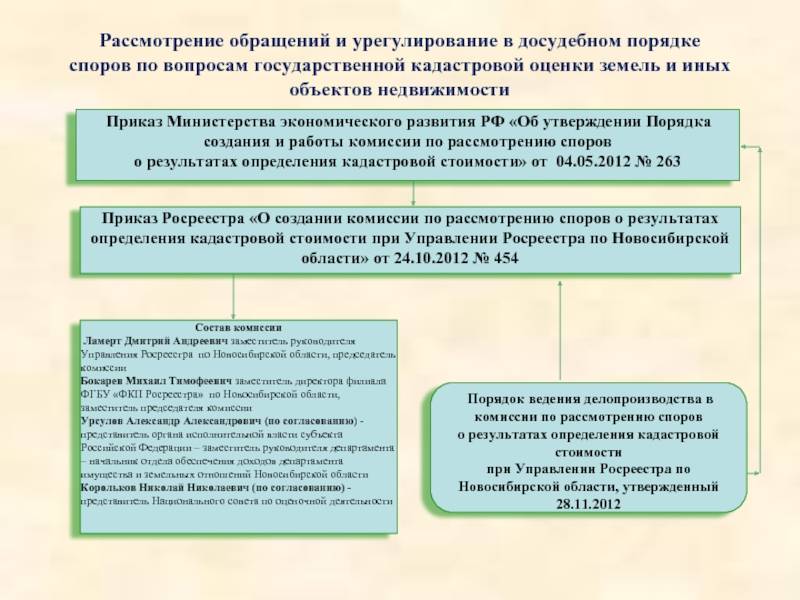

Споры относительно правил и схемы определения параметра осуществляются по двум изданным Министерством Экономического Развития Приказам:

- №263 от 04.05.2012 г., где рассматривается схема созыва комиссии для пересмотра ранее утвержденных данных и аннулирование изданного акта «Об утверждении Типовых требований к порядку создания и функционирования комиссии».

- №114 от 18.03.2011 г., описывающим правила вынесения итогового решения исходя из пересмотра результатов.

Сам процесс обновления начинается после направления от заявителя соответствующего обращения (ФЗ №135 от 29.07.1998 г. «Об оценочной деятельности в России»). Оспаривание проводится в суде или специально созданной комиссией. Причем работа последней регламентируется законодательным актом.

Как посчитать выгоду от переоценки кадастровой стоимости недвижимости

Даже если у владельца дома или земли на руках имеются необходимые основания для оспаривания кадастровой стоимости, рекомендуется также рассчитать рентабельность и целесообразность этой процедуры. В ряде случаев суммы неминуемых издержек значительно превышают возможную экономию на налоговых платежах, особенно если речь идёт о небольших дачных домах или квартирах.

Для расчёта выгоды от переоценки необходимо выполнить ряд мероприятий согласно следующему алгоритму:

- Составление сметы на проведение оценки силами специалистов независимой оценочной компании, определение договорной цены.

- Расчёт государственной пошлины, которую необходимо заплатить для инициирования регистрационных действий и арбитражного процесса.

- Учёт размера гонорара юристу, сопровождающему дело в суде до принятия объективного решения.

- В противовес к перечисленным выше обязательным расходам рассчитывается потенциальная выгода от снижения налоговой ставки после официального пересмотра кадастровой стоимости здания, помещения или земли.

Когда корректировка кадастровой цены недвижимости составляет не более 10%, а речь идёт о частном дачном доме стоимостью не более 1 млн руб., инициирование судебного процесса не рекомендуется.

Что можно взыскать?

- оплата услуг адвоката и/или юриста;

- дорожные растраты и/или растраты на проживание;

- заказы отчётов у квалифицированного оценщика;

- заверение копий;

- получение справок;

- многие другие расходы, связанные с судебным процессом.

- оплата услуг оценивания, проведения экспертиз и т.д.;

- юридические услуги;

- любые другие услуги, которые имеют прямое отношение к судебному делу и которые помогли Вам отстаивать свою точку зрения (растраты на дорогу и проживание, государственная пошлина, почтовые расходы, возмещение фактической потери времени).

При удовлетворении возмещения затрат, суд исходит из соразмерности. Если вы оплатили услуги юриста за 500 тысяч рублей, а по общим меркам такие растраты стоят до 100 тысяч, то вы можете рассчитывать на взыскание лишь в размере 75-80 тысяч, но никак не на полную стоимость конкретно Вашего случая растрат.