Методы кадастровой оценки земли

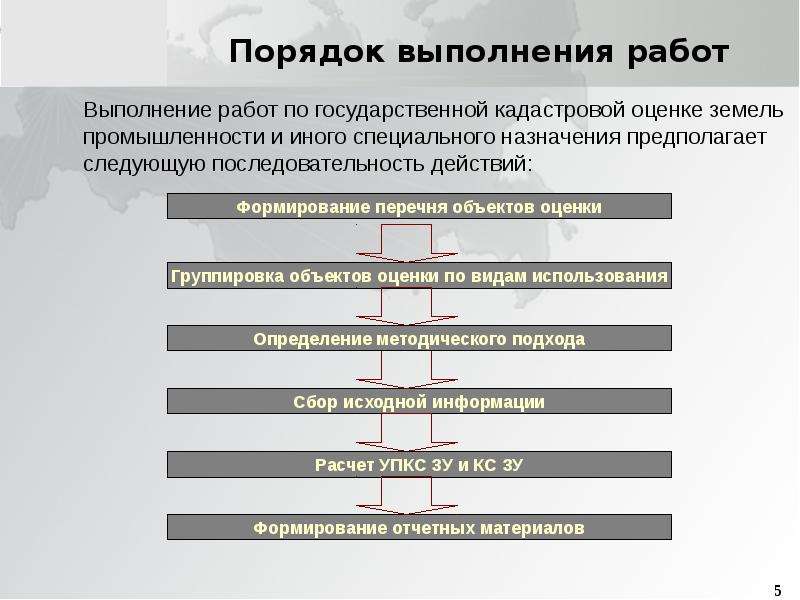

Земельный кодекс предусматривает различные способы формирования стоимости объекта недвижимости. При её определении инженер выбирает конкретный метод, на основании которого он будет осуществлять кадастровую оценку. Законом их предусмотрено 7:

- нормативный;

- сравнения продаж;

- доходный;

- распределения;

- выделения;

- остатка;

- разделения на участки.

Ознакомимся с каждым более подробно, обратившись к главе 17 Земельного кодекса России.

Нормативный метод

Этот метод самый простой. Он устанавливается законодателем для разных категорий земельных участков. Ежегодно для каждой из них утверждается нормативная кадастровая стоимость. Такой метод применяется при следующих юридических действиях:

- заключение кредитного договора, залогом по которому будет являться земельный участок;

- определение доли каждого акционера в уставном капитале организации;

- национализация (ситуация, когда государство забирает у собственника его земельный участок из-за небрежного обращения или порчи почвы);

- оформление имущества, которое будет передано по наследству.

Метод сравнения продаж

Инженер заранее изучает информацию о ценах каких-либо сделок с земельным участком, которые по категории и квадратуре являются аналогичными с оцениваемым им. После этого он сопоставляет их стоимость и вносит корректировки под недостающую площадь.

Доходный метод

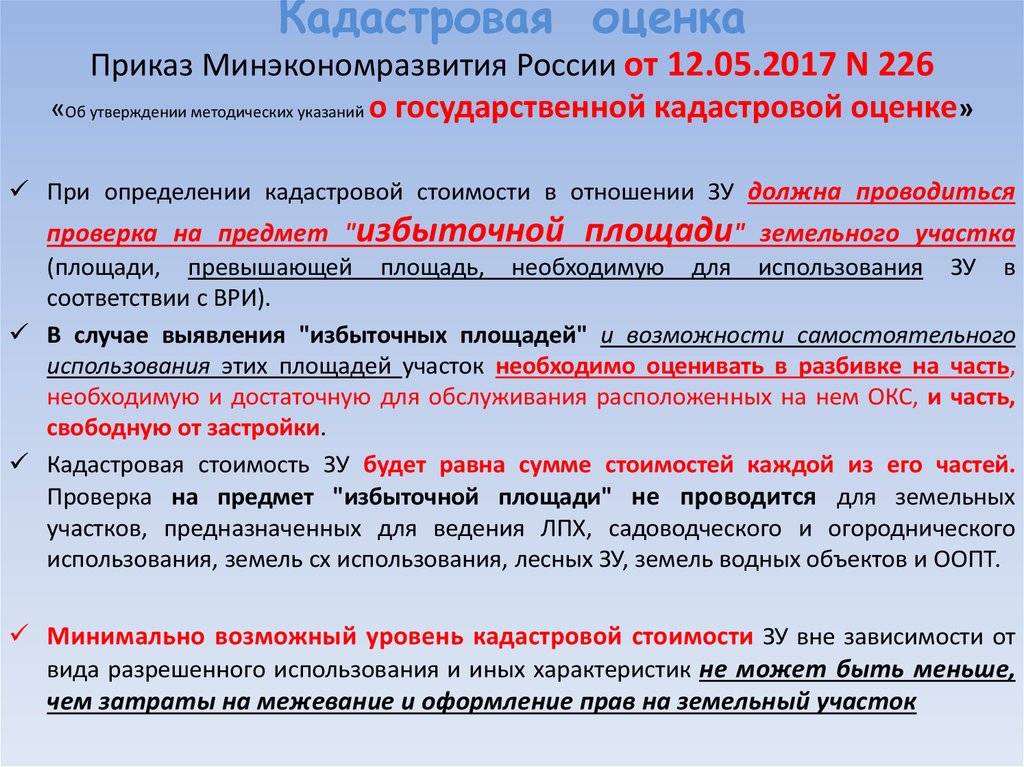

Данный способ кадастровой оценки земельного участка является одним из сложнейших. Как правило, он применяется в отношении очень дорогих объектов недвижимости (например, поля сельскохозяйственного назначения), выручка с доходов которых ежемесячно превышает миллионы российских рублей. Данный метод используется исключительно для целей бизнеса. Его суть сводится к тому, чтобы оценить не только сам земельный участок, но и предполагаемый доход, который он может принести будущему собственнику (покупателю). При этом кадастровым инженером учитываются выгодное местоположение, наличие или отсутствие коммуникаций на участке, а также все варианты его наиболее эффективного использования.

Метод распределения

Такой способ кадастровой оценки применяется только для застроенных участков. Инженеру необходимо узнать подробную информацию о наличии всех построек на конкретной земле. Это могут быть дачи, дома, сараи, гаражи, производственные объекты. Данный метод преимущественно используется гражданами, а не организациями. После получения информации из Росреестра кадастровый инженер оценивает не только сам земельный участок, но и находящиеся на нём постройки любого типа путём распределения стоимости. И при заключении договора купли-продажи сторонам надлежит руководствоваться ценой и земельного участка, и находящейся на нём недвижимости.

Метод выделения

Данный метод применяется для тех земельных участков, которые были каким-то образом улучшены. Например, это может быть мелиорация сельскохозяйственных угодий или внесение торфа в почву. При таких улучшениях закон обязывает кадастрового инженера оценить земельный участок методом выделения. Он должен рассчитать цену земли до внесения в неё улучшений, а затем и их стоимость. В отчёте об оценке кадастровый инженер представляет выделенную стоимость земельного участка.

Метод остатка

Данный способ применяется в отношении незастроенных земельных участков. Он сводится к тому, что инженер оценивает не только саму землю, но и остаточную возможность её застройки всеми различными способами, которые могут принести доход или как-то послужить в коммерческой деятельности организации.

Метод разделения на участки

Такой способ применяется кадастровым инженером, когда оцениваемый объект очень большой по количеству гектаров и оценить его не представляется возможным ни одним из вышеприведённых методов. Для этого специалист юридически разделяет земельные участки, устанавливает их число и размеры, а затем рассчитывает все расходы, связанные с разбивкой. После он устанавливает дисконт – показатель, который потенциально может принести ущерб от такого метода оценки, и вычитает его из общей кадастровой стоимости.

Кадастровая стоимость объекта недвижимости и налоги: как минимизировать их?

Перед тем как рассчитать удельный показатель кадастровой стоимости для квартиры, необходимо понимать какие значения влияют на формирование цены. На цену по кадастру оказывают влияние:

- регион и район расположения;

- технические параметры объекта;

- общее состояния имущества;

- средний доход по жителям населенного пункта.

Рассчитать кадастровую стоимость дома калькулятором нет прямой необходимости, так как государственные власти один раз в 5 лет обновляют оценочные данные по базе Росреестра.

Не знаете как рассчитать кадастровую стоимость, формула довольно простая:

- Ск = П * (Ки + Кл) * Кп, где:

- Ск – кадастровая стоимость

- П – площадь земельного участка

- Ки – наличие инфраструктуры (в рублях на квадратный метр)

- Кл – специфический фактор (в рублях на квадратный метр)

- Кп – переходной коэффициент

Перед тем как рассчитать кадастровую стоимость участка выбирается один из подходов (или их совокупность):

- доходный метод – определяется размер прибыли, получаемой с эксплуатации участка, а также прогнозируется ее дальнейший приход;

- сравнительный метод – проводится анализ имеющейся по наделу информации;

- затратный метод – выполняется экспертная оценка надела с определением его стоимости.

Чтобы определить стоимость по кадастру, предварительно потребуется провести оценку участка земли. Данные о каждом из объектов недвижимости, которые относятся к собственности гражданина, должны быть внесены в госреестр. Оценка имущества проводится специалистами уполномоченных госучреждений.

Перед тем как рассчитать кадастровую стоимость, необходимо собрать пакет документации:

- документы, подтверждающие право владения объектом;

- заявление;

- удостоверение личности;

- чек или квитанция об оплате госпошлины в размере 250-400 рублей.

Владельцам или представителям организаций потребуется предоставить доверенность.

Кадастровая оценка имущества является одним из наиболее важных показателей среди характеристик земельного участка. Определение этого показателя необходимо для решения следующих задач:

- справедливый расчет налоговых сборов для владельцев частной недвижимости, точное определение рыночной стоимости имущества для аренды, купли-продажи и инвестирования в участки земли;

- для рационального распределения участков земли муниципальными властями: приватизации, перераспределения, оформлении разрешений на строительство и других управленческих моментов;

- на уровне государственных властей это позволяет создать и поддерживать функционирование единой системы обложения налогами земель, находящихся в частной и федеральной собственности, благодаря чему можно точно высчитывать налоги, пополнять казну государства, а также прогнозировать изменения в налоговых сборах.

Определить откуда берется и от чего зависит стоимость квартиры можно посредством обращения к законодательным актам.

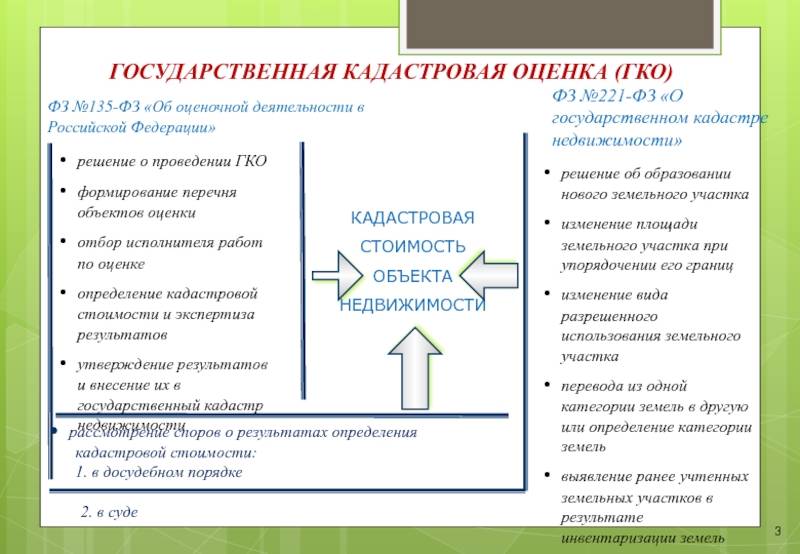

Так, в рамках ФЗ «О государственной регистрации недвижимости» и ФЗ «Об оценочной деятельности», данный вид значений устанавливается посредством привлечения региональными властями независимых оценщиков. Для этого объявляется конкурс и общее количество объектов недвижимости, которым необходимо провести оценку.

Полный перечень победителей конкурса определяется субъектом и муниципалитетом. Индексация цены имущества проводится каждые пять лет, в Москве, Санкт-Петербурге и Севастополе – каждые два года. Конкретные даты не закреплены, они имеют плавающую структуру и могут изменяться в зависимости от обстоятельств.

У собственника имеются установленные обязательства, которые определяются этим же законодательным актом. В случае существенного изменения структуры, типа, вида или площади объекта он должен сообщить об этом в уполномоченные органы для пересмотра конечной цены жилища.

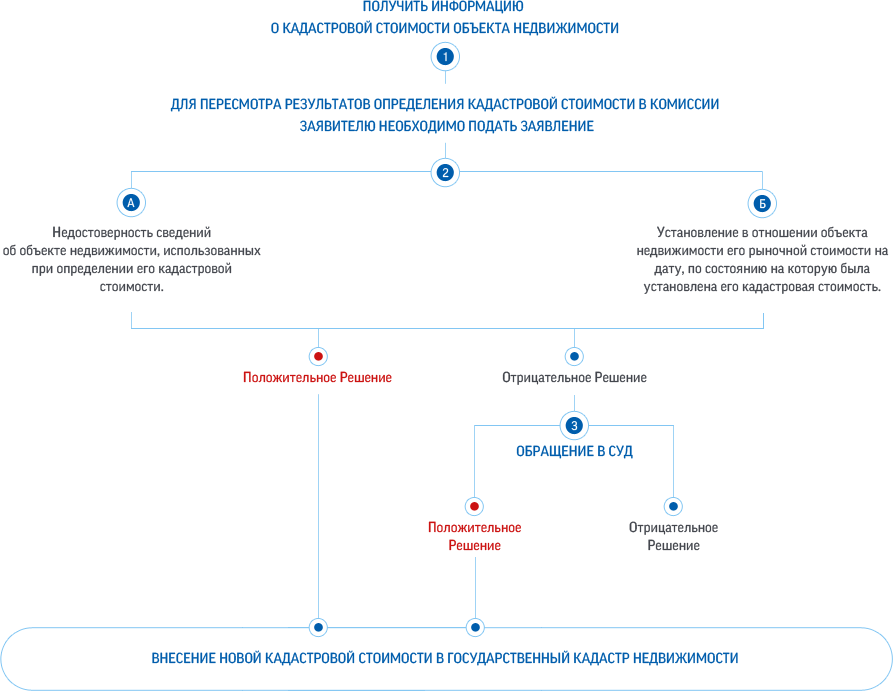

Можно ли изменить кадастровую стоимость?

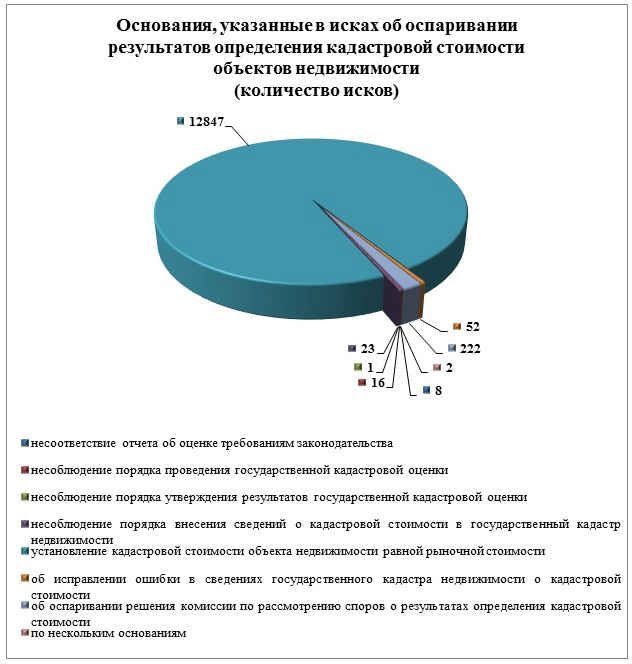

Достаточно часто на практике встречаются случаи завышения кадастровой стоимости, в связи с чем физическое или юридическое лицо вынуждено уплачивать налог в большем размере.

Законодательством предусмотрена возможность оспорить кадастровую стоимость в случае несогласия с ней, и, соответственно, восстановить свои права, которые затронуты завышенной кадастровой стоимостью (в частности, получить осуществленную ранее переплату по налогам).

Кадастровая стоимость может быть необоснованно завышена и даже превышать рыночную стоимость (что будет выступать в качестве несомненного основания ее снижения). Для определения рыночной стоимости объекта следует обратиться к оценщику, который проведет исследование стоимости аналогичных объектов, а также обследование объекта в индивидуальном порядке. Либо в документах могут встречаться ошибки осуществленные при проведении государственной оценки объекта недвижимости. Ошибки могут быть как техническими (человеческий фактор-опечатка, арифметическая ошибка), так и методологическими (неверное избрание метода оценки). При выявлении такого рода ошибок, есть все основания для обращения за снижением кадастровой стоимости. Для того, чтобы понять, есть ли шансы снизить кадастровую стоимость лучше всего обратиться к юристам по недвижимости, которые имеют опыт оспаривания кадастровой стоимости.

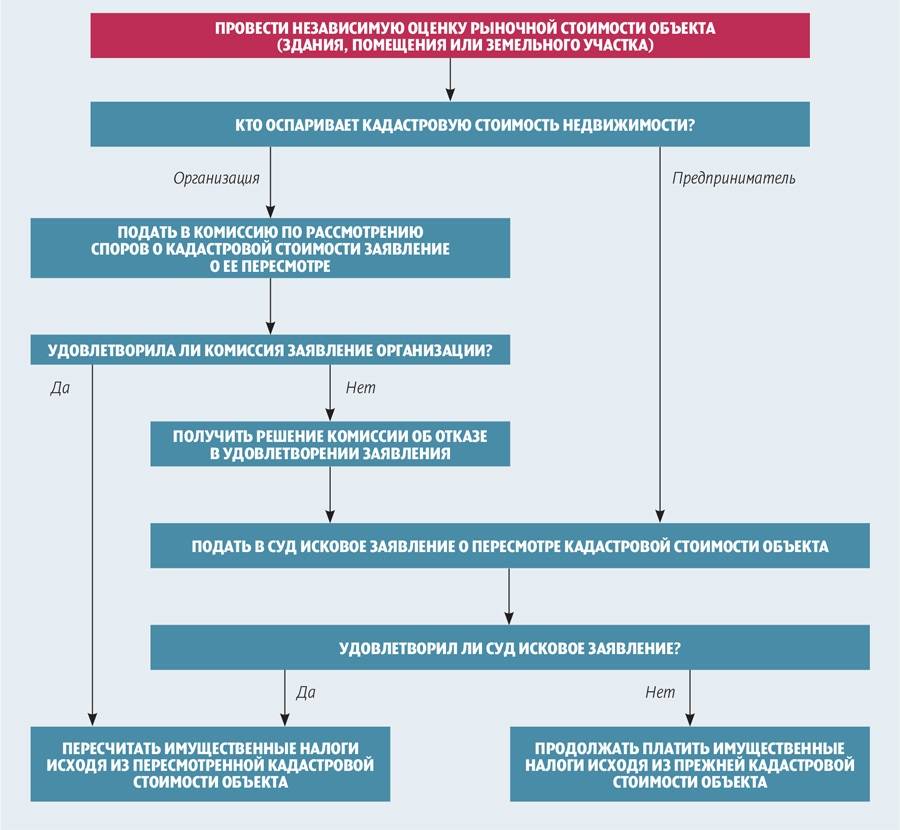

Существует два способа возможного изменения кадастровой стоимости:

- обращение в комиссию по рассмотрению споров при Росреестре;

- обращение с заявлением в суд.

Следует иметь в виду, что прежде чем обращаться за оспариванием кадастровой стоимости необходимо заказать отчет у независимого оценщика (что придется сделать за свой собственный счет).

Безусловно, первый способ намного проще и быстрее. Ответ на заявление будет готов в течение 30 дней. В данном случае, от вас потребуется только составить заявление и приложить к нему документы, подтверждающие вашу позицию относительно снижения кадастровой стоимости. В качестве доказательств для принятия решения в вашу пользу может выступать отчет о рыночной стоимости объекта, а также ошибочные данные об объекте недвижимости, указанные в отчете бюджетного учреждения. Никаких личных посещений и устного разбирательства при этом не потребуется. Так, в случае превышения кадастровой стоимости рыночной, специальная комиссия после изучения всех документов, вынесет решение о ее снижении.

В случае обращения в суд данный процесс будет более длительный. Также в данном случае предполагаются определенные денежные затраты с вашей стороны. Вам будет необходимо составить грамотное заявление, приложить все документы, верно определить подсудность дела, а также оплатить госпошлину и понести прочие судебные расходы. Также вы потратите существенное количество времени на ожидание назначения даты судебного разбирательства, участие непосредственно в нем, перерывы, получение судебного решения и его исполнение. Таким образом, при обращении в суд лучше всего заручиться поддержкой грамотного юриста.

В суде придется самостоятельно доказывать ошибочность существующей кадастровой стоимости. В случае, если комиссия или суд учтут предоставленные доказательства, примут решение в вашу пользу, то может быть произведен перерасчет уплаченного за предыдущие периоды налога в меньшую сторону. На основании решения суда будут внесены изменения в ЕГРН.

Следует отметить, что физическим лицам не обязательно сначала обращаться в комиссию, можно сразу обращаться за оспариванием кадастровой стоимости в суд. Юридическим лицам все же придется пройти досудебный порядок.

Для определения того, какой же способ оспаривания кадастровой стоимости выбрать, лучше обратиться за юридической консультацией к опытным специалистам.

Со следующего 2021 года в заявлении об оспаривании кадастровой стоимости можно будет указывать сразу несколько объектов, что значительно упростит сам процесс. Так, не нужно будет собирать несколько пакетов документов к каждому заявлению, и подавать их несколько раз. В случае оспаривания кадастровой стоимости нескольких объектов, это можно будет сделать за один раз.

Таким образом, поскольку процедура снижения кадастровой стоимости в Московской области является достаточно сложной, в случае наличия подозрения о том, что она завышена, лучше всего обратиться к профессиональным юристам по недвижимости для получения консультации о шансах ее снижения.

Судебные перипетии, связанные с наличием экономического интереса

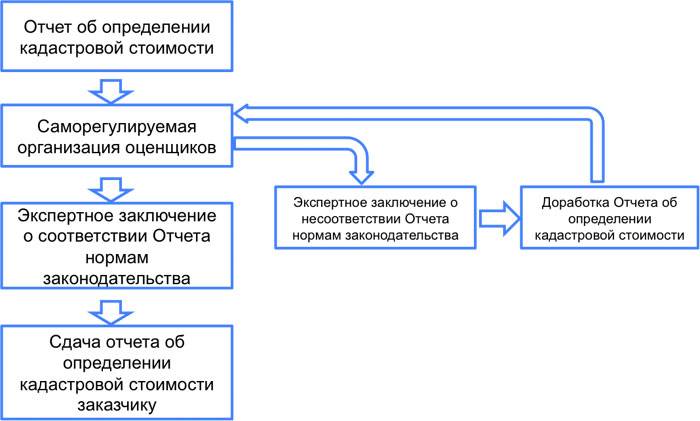

Как следует из материалов дела, рассмотренного в Постановлении Президиума ВАС РФ № 13839/13, комиссия на основании отчета о рыночной оценке земли (который, как предписывает закон, прошел экспертизу в СРО) признала кадастровую стоимость участка равной рыночной. В итоге реальная цена участка уменьшилась более чем в четыре раза.

Однако администрация города не согласилась с размером установленной оценщиком рыночной стоимости и инициировала судебный процесс о признании ее недостоверной.

Первая и апелляционная инстанции пришли к выводу, что у администрации города отсутствует охраняемый законом экономический интерес в спорных правоотношениях, поскольку в силу положений ст. 24.19 Закона об оценочной деятельности оспаривать кадастровую стоимость участка государственные или муниципальные органы могут только в том случае, если он находится в собственности соответственно государства или муниципального образования. В данном случае собственником земли является частное лицо (ОАО).

Администрация города же свой экономический интерес обосновывала тем, что земельный налог является региональным налогом. Соответственно, поступления от него идут в муниципальный бюджет. Поэтому результаты определения кадастровой стоимости земельных участков, находящихся на территории муниципального образования и являющихся объектами налогообложения, затрагивают права в сфере экономической деятельности не только правообладателей земельных участков, но и муниципалитетов, поскольку неоправданное снижение кадастровой стоимости неизбежно скажется на пополнении бюджета.

Но, как отметили арбитры, круг участников налоговых правоотношений определен ст. 9 НК РФ, и в их числе исполнительный орган публично-правового образования не поименован. Следовательно, администрация города не может контролировать правильность определения базы по земельному налогу. Кроме того, суды указали, что администрация города не является главным администратором дохода бюджета по земельному налогу. Таким образом, собственного экономического интереса в этом деле администрация города не имеет (см. Постановление Третьего арбитражного апелляционного суда от 22.02.2013 № 03АП-6256/12, Решение Арбитражного суда Красноярского края от 03.12.2012 по делу № А33-11257/2012).

ФАС ВСО в Постановлении от 05.06.2013 № А33-11257/2012, напротив, признал наличие у администрации города собственного экономического интереса и привел при этом такие аргументы.

Формально исполнительные органы власти действительно не поименованы в ст. 24.19 Закона об оценочной деятельности в качестве субъектов, имеющих право обжаловать решения комиссий. Вместе с тем указанная норма не содержит каких-либо ограничений на возможность обжалования решения комиссии только определенными законом лицами.

О наличии экономического интереса у администрации города, по мнению ФАС ВСО, свидетельствуют следующие обстоятельства:

- земельный налог в полном объеме зачисляется в бюджеты городских округов (ст. 61.2 БК РФ);

- органы местного самоуправления самостоятельно организуют бюджетный процесс (ч. 1 ст. 132 Конституции РФ);

- вопросы формирования местного бюджета отнесены к вопросам местного значения (п. 1 ст. 16 Федерального закона от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации»);

- администрация города разрабатывает и исполняет городской бюджет (устав города).

В то же время факт признания наличия у администрации в данном вопросе собственного экономического интереса не оказал должного влияния на окончательное решение кассационной инстанции.

ФАС ВСО в итоге пошел по иному пути. Вердикт окружного суда таков: у администрации города отсутствуют правовые основания для оспаривания решения комиссии. Формально все требования закона при вынесении решения комиссией были соблюдены: собственник участка представил комиссии отчет о рыночной оценке земли, который является основанием для пересмотра кадастровой стоимости, и положительное экспертное заключение на него.

Фактически кассационная инстанция признала отчет оценщика достоверным априори. При этом арбитры не рассмотрели его по существу и не оценили обоснованность установленной им рыночной оценки стоимости земли. То есть, по версии арбитров, единственным и достаточным подтверждением реальности рыночной цены является положительное экспертное заключение СРО.

Оценка земельного участка по кадастровому номеру

Кадастровый номер при кадастровой оценке – это уникальный идентификатор, который выделяет ваш объект недвижимости среди остальных.

Он присваивается земельному участку после постановки на государственный учет.

Когда пройдет процедура оценки земли по кадастровому номеру, вы можете узнать стоимость, направив соответствующий запрос в Росреестр или посмотрев общедоступную кадастровую карту на его сайте.

СПРАВКА. Сам номер участка не используется при выяснении стоимости. Индивидуальная проверка слишком долгая и не подходит государству, потому что так сложнее облагать собственников налогом. Участок попадает в определенную группу, которой присваивается общая кадастровая стоимость.

Подготовка

Чтобы оспорить нормативный акт, нужно доказать, что твои права нарушены этим актом.

В 2018 году, как только в Москве были готовы промежуточные отчетные документы о кадастровой оценке, я подал свои замечания с просьбой исключить из кадастровой стоимости квартиры долю стоимости мест общего пользования и долю земельного участка. Замечания были отклонены.

После утверждения результатов кадастровой оценки я подал заявление об исправлении методической ошибки с просьбой исключить из кадастровой стоимости квартиры долю стоимости земельного участка и общего имущества многоквартирного дома. По результатам рассмотрения ГБУ было принято решение №34/19 от 26.03.2019 г. об отказе в пересчете кадастровой стоимости, из которого усматривается, что в ходе проведения кадастровой оценки бюджетным учреждением были приняты допущения, что стоимость доли земельного участкам в стоимости жилого помещения равна 0 и что стоимостью земельного участка и стоимостью общего имущества многоквартирного дома в стоимости жилого помещения можно пренебречь.

Также я скачал отчеты о кадастровой оценке регионов, в которых проводилась кадастровая оценка квартир в 2018 году и изучил практику элиминирования стоимости земельного участка и мест общего пользования из кадастровой стоимости квартир.

Нормативно-техническое обеспечение

Для законного проведения вышеперечисленных процедур важно соблюдение формальных условий. Первое – проверка должна быть гласной, сведения о ее проведении должны быть распространены усилиями местной администрации в интернете и печатных СМИ, рекомендуется также монтаж плакатов и баннеров с объявлениями

Сведения, которые получает и обрабатывает собранная комиссия, должны проверяться на достоверность.

Уже после публикации собственники часто проявляют недовольство результатами оценки, жалуясь на то, что она на самом деле завышена. Это прямой признак несоблюдения условия верификации данных.

Таково нормативно-техническое обеспечение проведения кадастровой оценки земель.

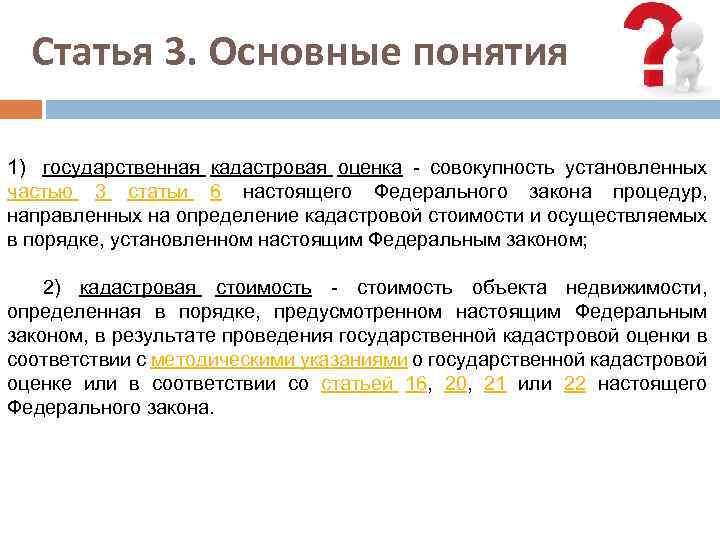

Что такое кадастровая оценка

В 2020 году граждане России и юрлица начали платить налог на объекты недвижимости, размер которого зависит от их кадастровой стоимости (КС). За это время нововведение пока не успело полноценно укорениться в обиходе владельцев недвижимости. Поэтому вопрос, что это такое – кадастровая оценка объекта, и поныне весьма актуален.

Под термином подразумевается процедура определения КС объекта, относящегося к категории недвижимого имущества. Значение искомого показателя несколько отличается от цены, которую владелец квартиры/дома указывает при продаже. Причина состоит в том, что кадастровая оценка учитывает лишь стандартные характеристики, например:

- среднюю по муниципальному образованию цену квадратного метра жилых помещений;

- местоположение дома;

- размер общей и жилой площади;

- год возведения и так далее.

А оценка рыночной стоимости объектов недвижимости обычно производится с учетом таких важных факторов, как состояние рынка, сезонность, уровень спроса и прочее. Очевидно, что результат при этом подходе будет более объективным.

Чтобы нивелировать разницу, в марте 2020 года в закон от 29.07.1998 были внесены изменения, предусматривающие применение методик, которые позволят приблизить конечный результат к реальной, иными словами, рыночной стоимости (РС).

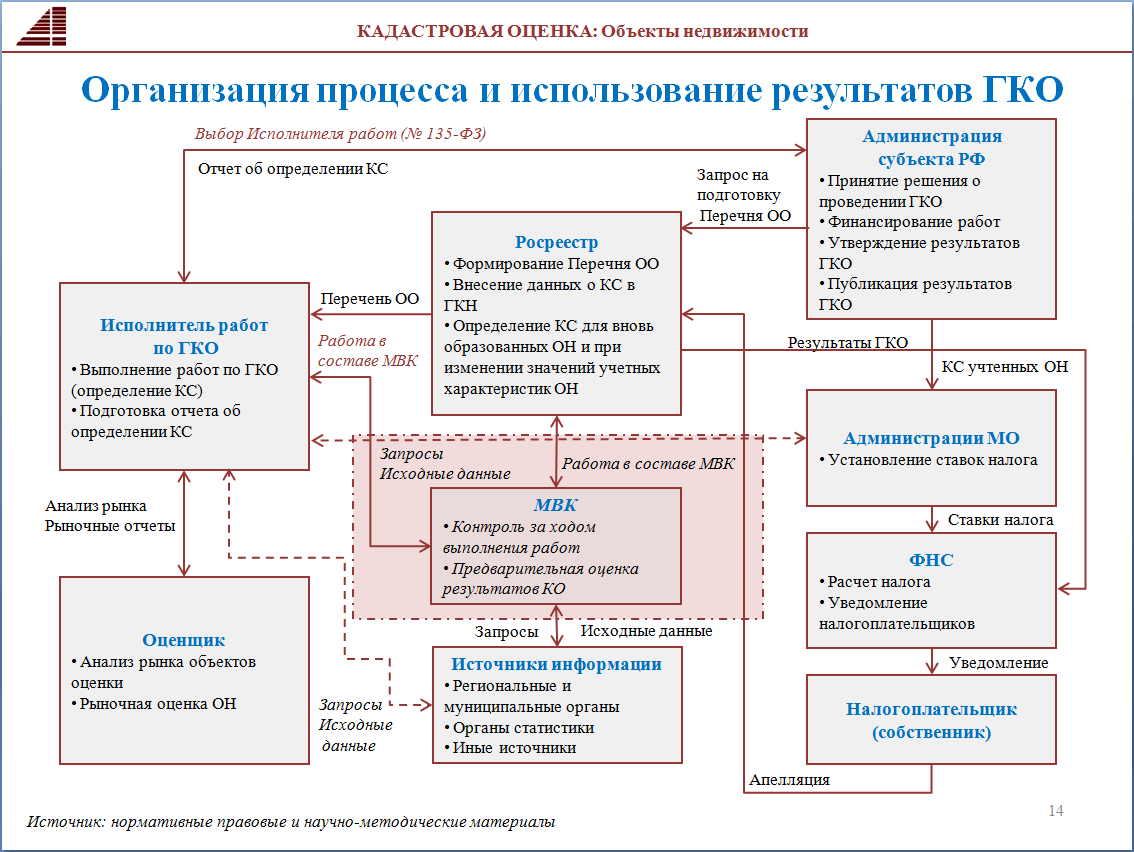

Услугу организуют сотрудники территориальных подразделений Росреестра по месту расположения недвижимости путем заключения договора с независимым оценщиком о выполнении соответствующего комплекса работ.

Во время кризиса отмечается падение спроса на многие материальные ценности, в результате чего их стоимость снижается. Недвижимое имущество не является исключением. Но поскольку владелец должен платить за него налоги, возникает вопрос, как часто проводится кадастровая оценка недвижимости.

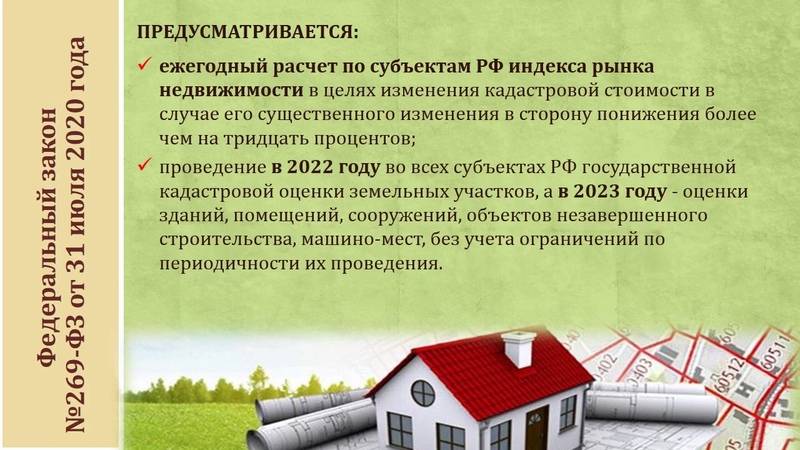

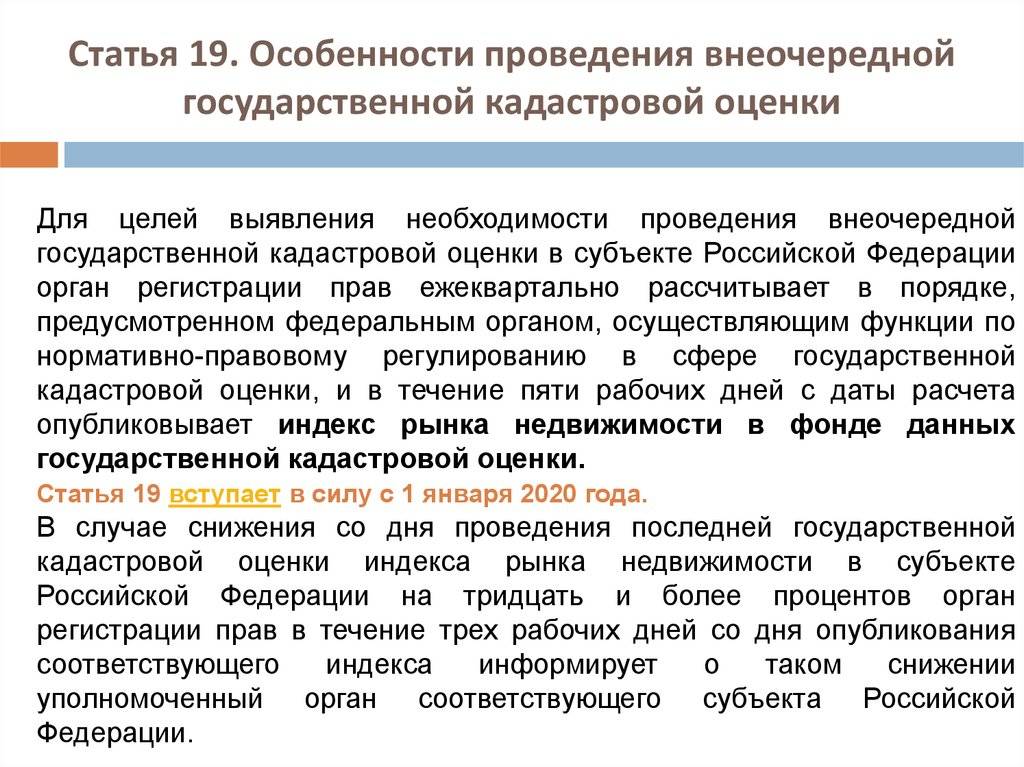

Периодичность определения КС: не чаще 1 раза в 3 года, но не реже 1 раза в 5 лет. Исключением является внеочередная процедура. Согласно законодательству РФ, она может проходить только с 01.01.2020, если в конкретном субъекте Федерации со дня последнего проведения кадастровой оценки будет зафиксировано 30-процентное снижение индекса рынка недвижимости.

Порядок оспаривания кадастровой стоимости объекта недвижимости

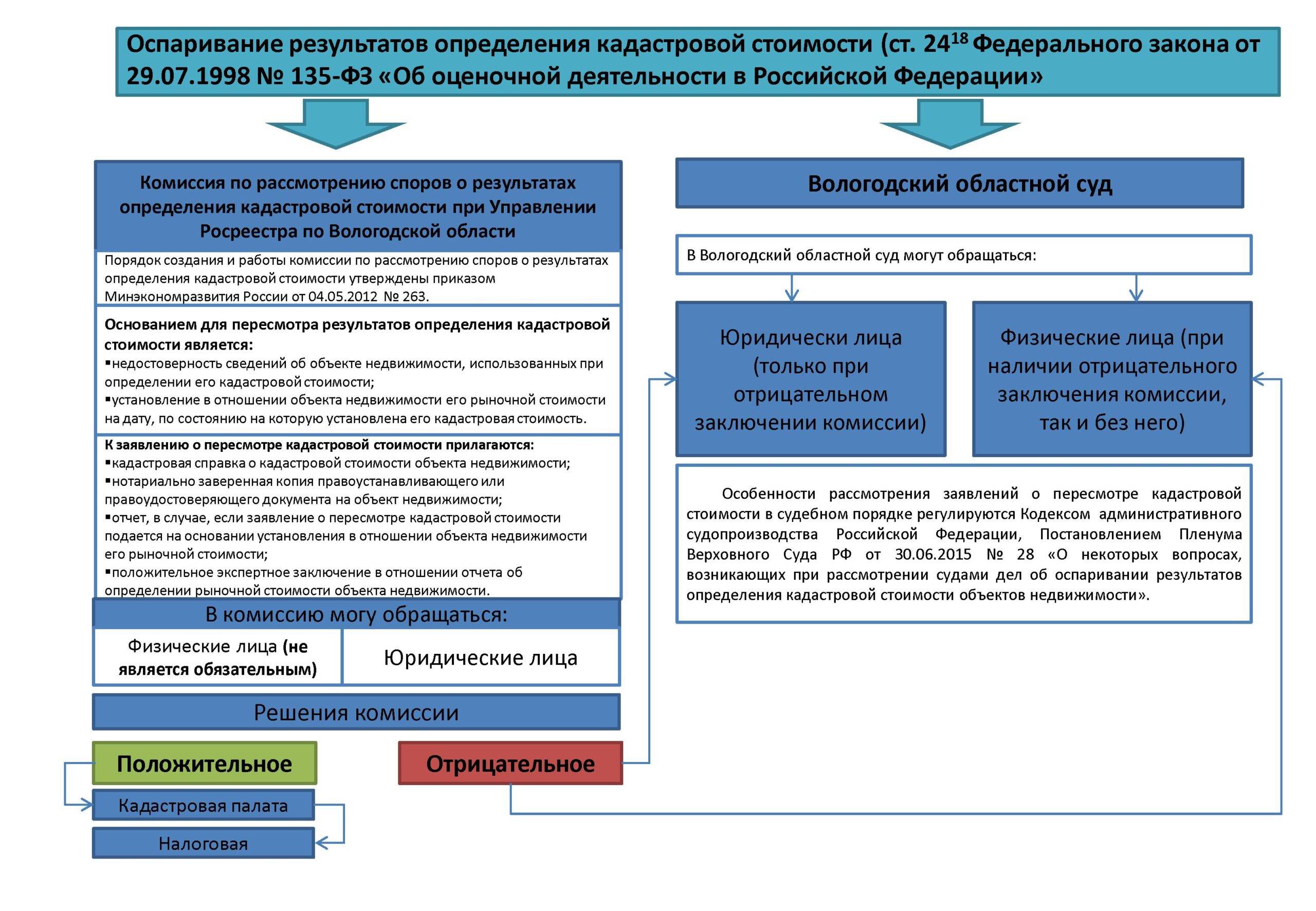

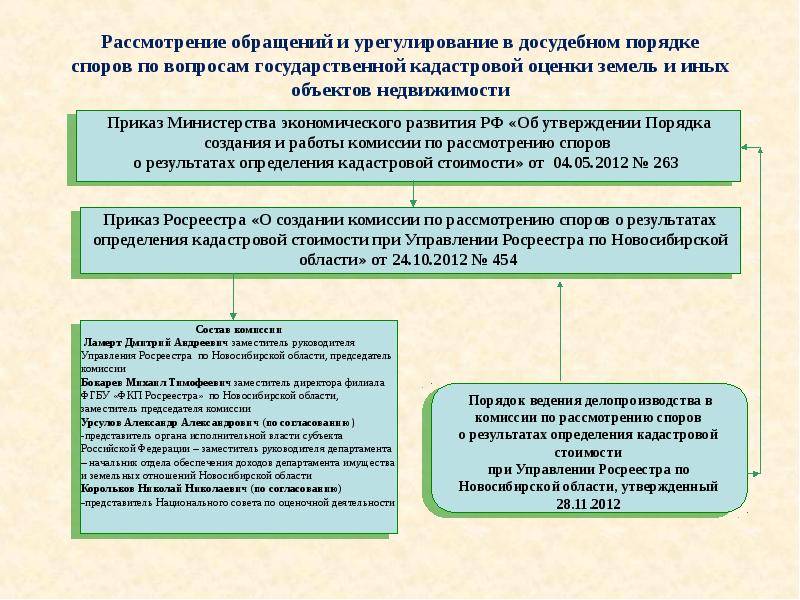

Особенности рассмотрения споров о результатах определения кадастровой стоимости установлены ст. 24.18 Федерального закона № 135-ФЗ. Оспаривать кадастровую стоимость могут физические и юридические лица (если затрагиваются их права и обязанности), а также органы госвласти (ОГВ) и муниципального самоуправления (ОМС) в отношении объектов недвижимости, находящихся в государственной или муниципальной собственности. В качестве органов, рассматривающих заявления об оспаривании кадастровой стоимости, предусмотрены суд и комиссия по рассмотрению споров о результатах определения кадастровой стоимости (далее – комиссия). При этом физические лица не обязаны до суда обращаться в комиссию. Комиссия действует в соответствии с порядком, установленным Приказом Минэкономразвития РФ № 263.

Основанием для пересмотра комиссией результатов определения кадастровой стоимости является:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

При этом к недостоверным сведениям относится допущенное при проведении кадастровой оценки искажение данных об объекте оценки, на основании которых определялась его кадастровая стоимость. Например, неправильное указание сведений в перечне объектов недвижимости, подлежащих государственной кадастровой оценке, либо неправильное определение оценщиком условий, влияющих на стоимость объекта недвижимости (местоположение объекта оценки, его целевое назначение, разрешенное использование земельного участка, аварийное состояние объекта, нахождение объекта в границах санитарно-защитных зон и других зон с особыми условиями использования территории и иные условия), неправильное применение данных при расчете кадастровой стоимости, неиспользование сведений об аварийном состоянии объекта оценки. Кадастровые ошибки, повлиявшие на размер кадастровой стоимости, а также технические ошибки, повлекшие неправильное внесение сведений о кадастровой стоимости в ГКН, следует расценивать как недостоверные сведения об объекте недвижимости (п. 13 комментируемого постановления).

Порядок оспаривания кадастровой стоимости в комиссии может быть представлен в виде схемы (ст. 24.18 Федерального закона № 135-ФЗ):

1. Обращение в комиссию с заявлением о пересмотре кадастровой стоимости | |

|---|---|

Основание – недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости | Основание – установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость |

Приложения к заявлению: – кадастровая справка о кадастровой стоимости объекта недвижимости; | Приложения к заявлению: – кадастровая справка о кадастровой стоимости объекта недвижимости; |

– нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление подается правообладателем; – документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости; – иные документы | – нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление подается правообладателем; – отчет, составленный на бумажном носителе и в форме электронного документа; – положительное экспертное заключение на бумажном носителе и в форме электронного документа в отношении отчета об определении рыночной стоимости объекта недвижимости, подготовленное экспертом или экспертами саморегулируемой организации оценщиков, членом которой является оценщик, составивший отчет; – иные документы |

2. Рассмотрение комиссией заявления | |

3. Принятие решения | |

– об отклонении заявления о пересмотре кадастровой стоимости в случае использования достоверных сведений об объекте недвижимости при определении кадастровой стоимости; – о пересмотре результатов определения кадастровой стоимости в случае недостоверности сведений об объекте недвижимости, использованных при определении его кадастровой стоимости | – об определении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости; – об отклонении заявления о пересмотре кадастровой стоимости |

4. Направление уведомления о принятом решении заявителю и органу местного самоуправления, на территории которого расположен объект недвижимости |

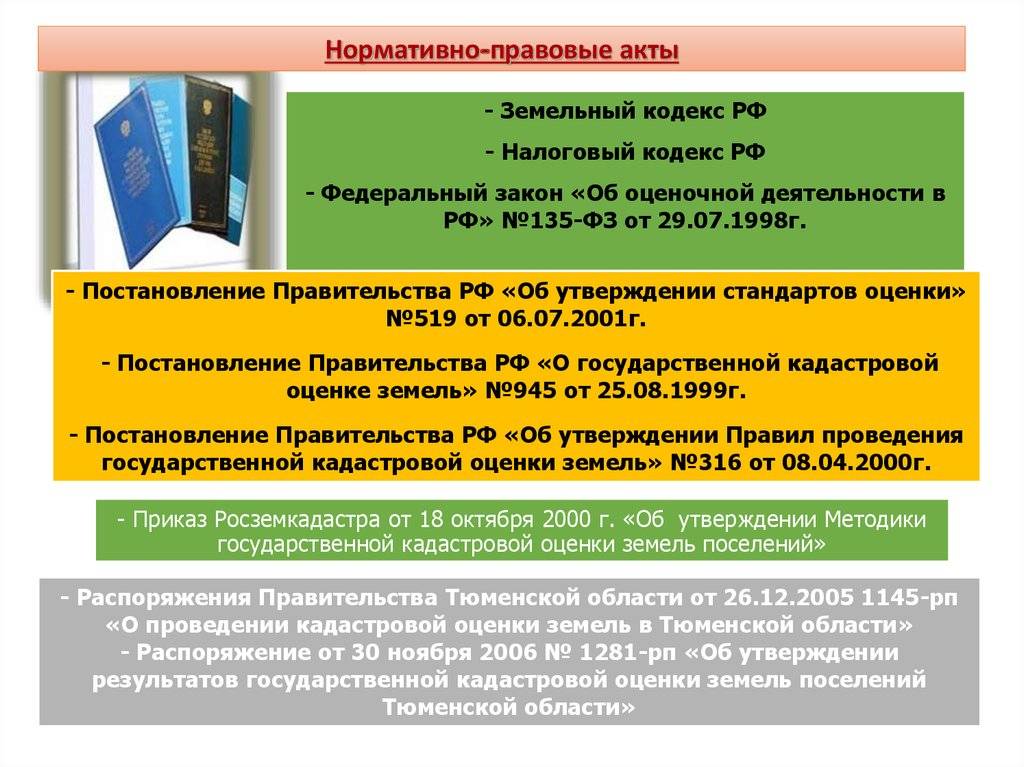

Законодательная база

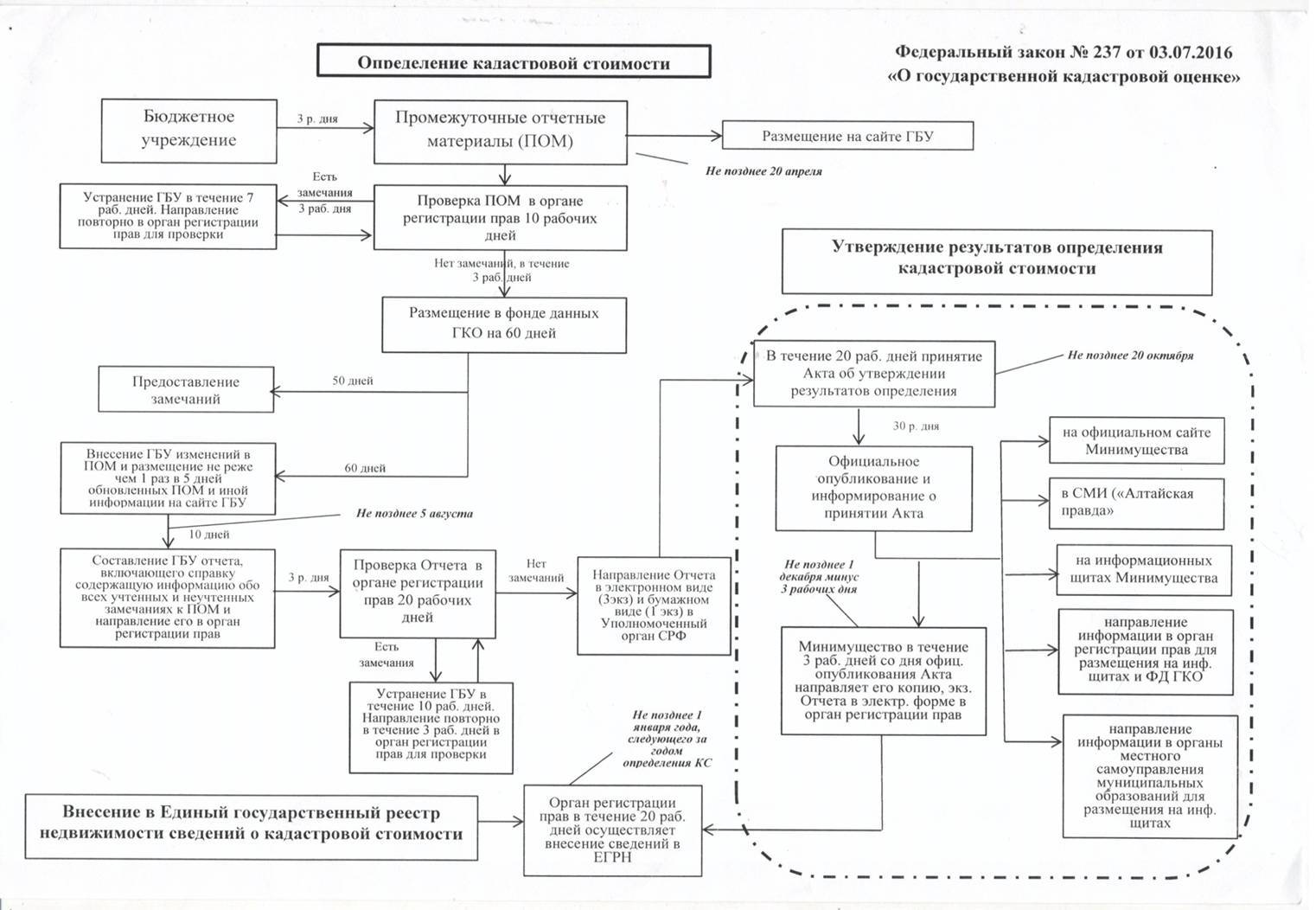

Сегодня кадастровая оценка земли осуществляется на основе принятого 3 июля 2016 года Федерального закона «О государственной кадастровой оценке».

Этот документ начал действовать 01.01.2017 года, он закрепил за государственными службами монополию на определение кадастровой стоимости участков. В ФЗ 25 статей, он определяет полномочия госслужащих при проведении оценки, ее порядок и механизм.

Ранее кадастровая оценка участка проводилась нанятыми государством фирмами по результатам конкурса. И регламентировалось это законом «Об оценочной деятельности».

СПРАВКА: Также обратите внимание на 390 статью Налогового кодекса РФ, в ней сказано, что кадастровая стоимость недвижимости является основной для взимания налога на землю.

Как заказать кадастровую оценку земли — пошаговая инструкция

Неправильная кадастровая оценка земельного участка приводит к возникновению всевозможных проблем, связанных с излишней уплатой налогов или снижением доходов, получаемых от его коммерческого использования.

В связи с этим ФЗ, регулирующий кадастровую оценку недвижимости (читайте об этом подробнее в нашей специальной статье), позволяет проводить ее досрочно по заявлению собственника. Делаем это в следующем порядке.

Шаг 1. Выбираем оценочную компанию

До тех пор пока действует переходный период, мы имеем право провести независимую оценку в одной из коммерческих компаний. Кадастровая оценка земель, как и другой недвижимости, возможна и непосредственно в Росреестре.

Если вы остановились на коммерческой фирме, то подойдите к ее выбору серьезно. Ведь от качества проведенных работ и от порядочности оценщиков зависит целесообразность всего мероприятия.

Выбирайте известные компании, но с адекватной ценовой политикой. Наведите вначале справки. Честные оценщики сразу скажут о целесообразности проведения оценки и не будут за это брать с вас деньги. Ценную информацию узнавайте у родственников, друзей и знакомых. В крайнем случае зайдите на тематические форумы своего города.

Шаг 2. Указываем цель проведения оценки и заключаем договор

Выбранному оценщику нужно четко довести, с какой целью вы затеяли оценку и почему вас не устраивает кадастровая стоимость, определенная ранее. Опытный специалист сразу скажет, возможно ли ее изменить и в каких пределах. Если ответ вас устроит, заключайте договор.

Что надо прописать в договоре:

- цель оценки;

- используемую методику;

- сроки выполнения работ;

- ответственность оценщика за некорректные расчеты.

Шаг 3. Согласовываем дату проведения оценки

После подписания договора согласуйте с оценщиком дату и время выезда на объект и обеспечьте ему туда доступ. Учтите, что некоторые компании за выезд берут дополнительную плату. Уточните этот момент заранее.

Шаг 4. Предоставляем необходимый пакет документов

Кроме допуска на участок и проведения на нем необходимых замеров и осмотра, оценщику нужны правоустанавливающие документы и сведения о предыдущей кадастровой стоимости. В настоящее время свидетельство о собственности на недвижимость Росреестр не выдает. Его роль играет выписка из ЕГРН. Если у вас ее по какой то причине нет, то получить этот документ очень просто.

Сделать это можно непосредственно в Росреестре или на сайте этого ведомства в электронном виде. Кроме того, многие посреднические компании предоставляют такую услугу.

Например на сайте ЕГРП 365 есть возможность по адресу или кадастровому номеру получить бесплатно основную информацию об объекте. Если нужна электронная выписка или другой документ, оплатите небольшую сумму и получите требуемое на электронную почту.

Шаг 5. Приглашаем специалиста на объект для проведения осмотра

После предоставления документов специалист их изучит и в назначенное время приедет на объект. Он проведет необходимые измерения. Ваша задача — рассказать обо всех скрытых от беглого взгляда нюансах.

Здесь нужно учесть наличие различных неблагоприятных или наоборот полезных факторов, которые влияют на конечный результат. Плодородность почвы, наличие канав, болотистых участков и других объектов.

Шаг 6. Ожидаем проведения оценки

В большинстве случаев коммерческие компании планируют сроки кадастровой оценки земель с небольшим запасом. На деле после посещения участка оценщик сможет выполнить работу за 2-3 дня. Если вам нужно быстрее, то еще на этапе заключения договора оговорите эту возможность и заплатите за срочность.

Шаг 7. Получаем отчет о проделанной работе

В назначенное время нужно прийти за готовым отчетом. При получении результата внимательно прочитайте заключение.

На что обратить внимание в заключении оценщика:

- должны присутствовать технические характеристики участка и его вид;

- сведения о собственнике;

- примененная методика и обоснования ее использования;

- вывод с итоговой кадастровой стоимостью.

Помните об увеличении налогового потенциала в случае, когда кадастровая оценка земель позволила поднять стоимость при использовании земли в качестве залога.